# Circle IPO解释:低利润率背后的增长潜力Circle选择上市的时机颇为有趣。尽管行业正处于动荡期,但这家公司却展现出独特的增长逻辑。一方面,它具有高度透明、严格监管合规和稳定的储备收入;另一方面,其盈利能力却显得相对温和,2024年净利率仅为9.3%。这种表面上的"低效",实际上揭示了一个深层的战略:在高利率红利逐步消退、分销成本结构复杂的背景下,Circle正在构建一个高度可扩展、合规先行的稳定币基础设施,其利润被战略性地"再投资"于市场份额提升与监管准备之中。## 1. 七年上市历程:加密监管的演进### 1.1 三次资本化尝试的模式转变(2018-2025)Circle的上市之路反映了加密企业与监管框架之间的动态博弈。2018年首次IPO尝试时,美国证监会对加密货币的定性还不明确。当时公司通过收购交易所形成"支付+交易"双轮驱动模式,获得了多家知名机构的投资。然而,监管对交易所业务合规性的质疑以及熊市冲击导致估值大幅下跌。2021年的SPAC方案则体现了监管套利思维的局限性。虽然这种方式可以避开传统IPO的严格审查,但SEC对稳定币会计处理的质询却直指要害。这一挫折推动了公司的关键转型:剥离非核心资产,确立"稳定币即服务"的战略重心。2025年选择传统IPO,标志着加密企业资本化路径的成熟。纽交所上市需满足全面的披露要求和内控审计。值得注意的是,S-1文件首次详细披露了储备金管理机制,构建了与传统货币市场基金类似的监管框架。### 1.2 与某交易平台的合作:从生态共建到关系微妙早期,双方通过联盟共同推广USDC。某交易平台最初持有50%的联盟股权,通过"技术输出换流量入口"模式快速打开市场。后来,Circle以2.1亿美元股票收购了剩余50%股权,并重新约定了分成协议。当前的分成协议体现了动态博弈特征。根据披露,双方基于USDC储备收入按一定比例分成,分成比例与某交易平台供应的USDC量相关。从公开数据看,2024年该平台持有USDC总流通量的约20%,但获得了约55%的储备收入分成。这种结构为Circle埋下隐患:当USDC在该平台生态外扩张时,边际成本将呈非线性上升。## 2. USDC储备管理及股权结构### 2.1 储备金分层管理USDC的储备管理呈现明显的"流动性分层"特征:- 现金(15%):存放于系统重要性金融机构,用于应对突发赎回- 储备基金(85%):通过资产管理公司管理的专门基金配置自2023年起,USDC储备仅限于银行账户现金和储备基金。资产组合主要包括短期美国国债和隔夜回购协议,平均到期日和存续期均有严格限制。### 2.2 股权分类及分层治理Circle上市后将采用三层股权结构:- A类股:普通股,每股一票投票权- B类股:创始人持有,每股五票投票权,但总投票权上限30% - C类股:无投票权,可在特定条件下转换这种结构旨在平衡公开市场融资与企业长期战略的稳定性。### 2.3 高管及机构持股分布高管团队和多家知名投资机构持有大量股份。这些机构累计持有超过1.3亿股,50亿美元估值的IPO将为他们带来可观回报。## 3. 盈利模式与收益分析### 3.1 收益模式与运营指标- 核心收入来源是储备收入,2024年总营收16.8亿美元中99%来自储备收入- 与合作伙伴按持有USDC数量分成储备收入,拉低了净利润表现- 其他收入来源包括企业服务、铸币业务、跨链手续费等,但贡献较小### 3.2 收入增长与利润收缩的矛盾(2022-2024)表面矛盾背后存在结构性原因:- 收入结构向单一核心聚焦,储备收入占比从95.3%上升至99.1%- 分销支出大幅增加,三年内涨幅253%,压缩毛利空间- 盈利已实现扭亏为盈,但边际效应放缓,净利率从18.45%下滑至9.28%- 合规相关支出持续增加,形成成本刚性整体来看,Circle已逐步向传统金融机构财务结构靠拢,但高度依赖利差和交易规模的收入结构也面临风险。未来需在降本增效与拓展业务之间寻求平衡。### 3.3 低净利率背后的增长潜力尽管净利率承压,但业务模式中仍隐藏多重增长动力:- USDC流通量持续提升,有望达到900亿美元规模,带动储备收入增长- 分销成本结构优化空间大,新合作模式单位获客成本显著降低- 保守估值未充分定价其作为纯正稳定币标的的稀缺性- 稳定币市值在加密市场波动中展现韧性,可能成为避险资产## 4. 风险因素### 4.1 机构关系网的脆弱性- 与某交易平台的非对称分成协议导致高额分销成本- 头部交易所集体要求重新谈判可能引发成本螺旋上升### 4.2 稳定币法案进展的双向影响- 储备资产本地化要求可能产生巨额一次性调整成本- 法案落地也可能带来监管套利红利,提升市场份额## 5. 战略思考### 5.1 核心优势:合规时代的市场布局- 多地区监管矩阵构建了难以复制的制度资本- 跨境支付替代方案已显示成本优势- B2B金融基础设施逐步向价值存储功能演进### 5.2 增长飞轮:规模效应与利率周期的博弈- 新兴市场"数字美元化"进程可能推动流通量增长- 离岸美元回流通道开辟新增长空间- RWA资产代币化等新业务有望贡献可观管理费收入- 监管空窗期为抢占机构客户提供机会- 企业服务套件可开辟非储备收入增长曲线Circle的低净利率实质上是战略扩张期的主动选择。当其生态规模达到临界点,估值逻辑将从"稳定币发行商"升级为"数字美元基础设施运营商"。这需要投资者以更长期视角,重估其网络效应带来的潜在溢价。

Circle IPO分析:低利润率背后的稳定币增长战略

Circle IPO解释:低利润率背后的增长潜力

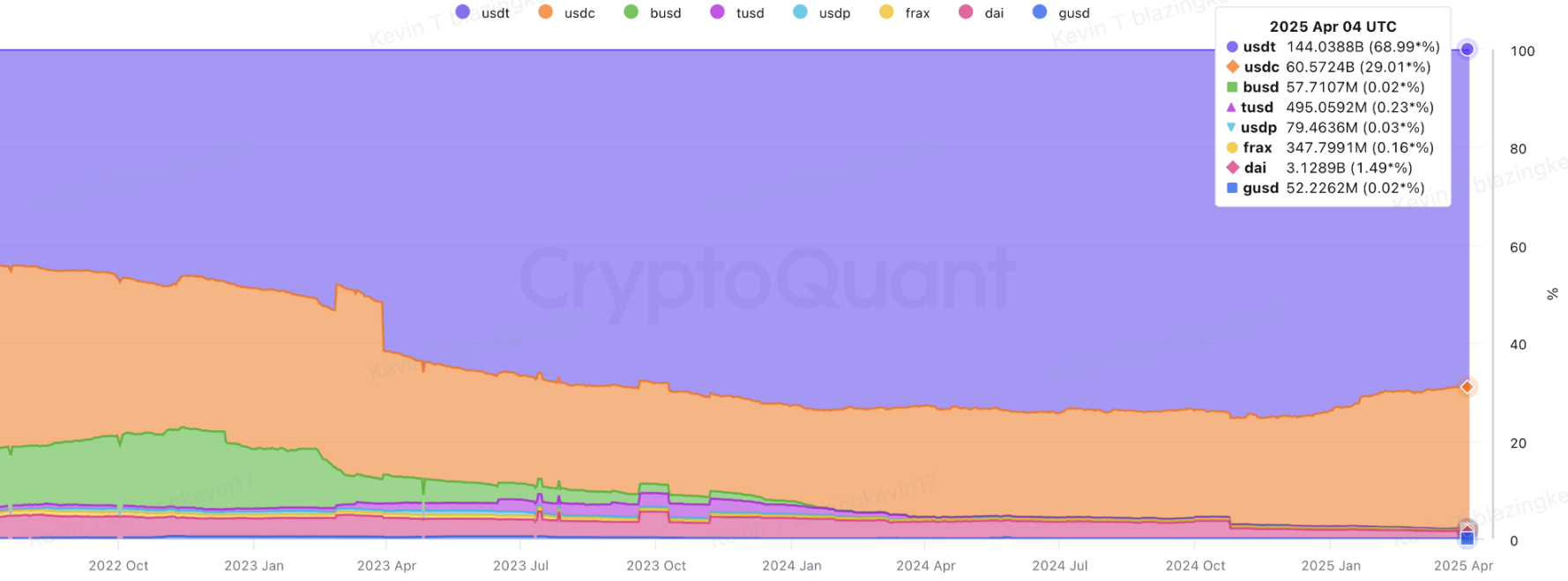

Circle选择上市的时机颇为有趣。尽管行业正处于动荡期,但这家公司却展现出独特的增长逻辑。一方面,它具有高度透明、严格监管合规和稳定的储备收入;另一方面,其盈利能力却显得相对温和,2024年净利率仅为9.3%。这种表面上的"低效",实际上揭示了一个深层的战略:在高利率红利逐步消退、分销成本结构复杂的背景下,Circle正在构建一个高度可扩展、合规先行的稳定币基础设施,其利润被战略性地"再投资"于市场份额提升与监管准备之中。

1. 七年上市历程:加密监管的演进

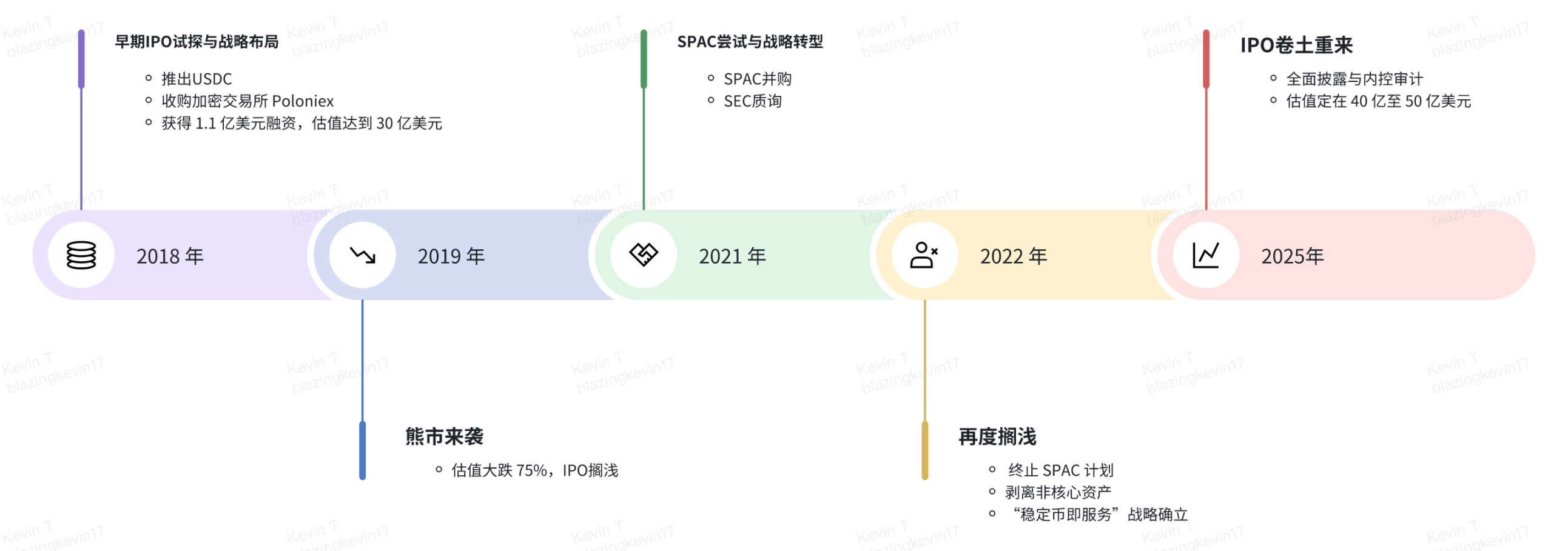

1.1 三次资本化尝试的模式转变(2018-2025)

Circle的上市之路反映了加密企业与监管框架之间的动态博弈。2018年首次IPO尝试时,美国证监会对加密货币的定性还不明确。当时公司通过收购交易所形成"支付+交易"双轮驱动模式,获得了多家知名机构的投资。然而,监管对交易所业务合规性的质疑以及熊市冲击导致估值大幅下跌。

2021年的SPAC方案则体现了监管套利思维的局限性。虽然这种方式可以避开传统IPO的严格审查,但SEC对稳定币会计处理的质询却直指要害。这一挫折推动了公司的关键转型:剥离非核心资产,确立"稳定币即服务"的战略重心。

2025年选择传统IPO,标志着加密企业资本化路径的成熟。纽交所上市需满足全面的披露要求和内控审计。值得注意的是,S-1文件首次详细披露了储备金管理机制,构建了与传统货币市场基金类似的监管框架。

1.2 与某交易平台的合作:从生态共建到关系微妙

早期,双方通过联盟共同推广USDC。某交易平台最初持有50%的联盟股权,通过"技术输出换流量入口"模式快速打开市场。后来,Circle以2.1亿美元股票收购了剩余50%股权,并重新约定了分成协议。

当前的分成协议体现了动态博弈特征。根据披露,双方基于USDC储备收入按一定比例分成,分成比例与某交易平台供应的USDC量相关。从公开数据看,2024年该平台持有USDC总流通量的约20%,但获得了约55%的储备收入分成。这种结构为Circle埋下隐患:当USDC在该平台生态外扩张时,边际成本将呈非线性上升。

2. USDC储备管理及股权结构

2.1 储备金分层管理

USDC的储备管理呈现明显的"流动性分层"特征:

自2023年起,USDC储备仅限于银行账户现金和储备基金。资产组合主要包括短期美国国债和隔夜回购协议,平均到期日和存续期均有严格限制。

2.2 股权分类及分层治理

Circle上市后将采用三层股权结构:

这种结构旨在平衡公开市场融资与企业长期战略的稳定性。

2.3 高管及机构持股分布

高管团队和多家知名投资机构持有大量股份。这些机构累计持有超过1.3亿股,50亿美元估值的IPO将为他们带来可观回报。

3. 盈利模式与收益分析

3.1 收益模式与运营指标

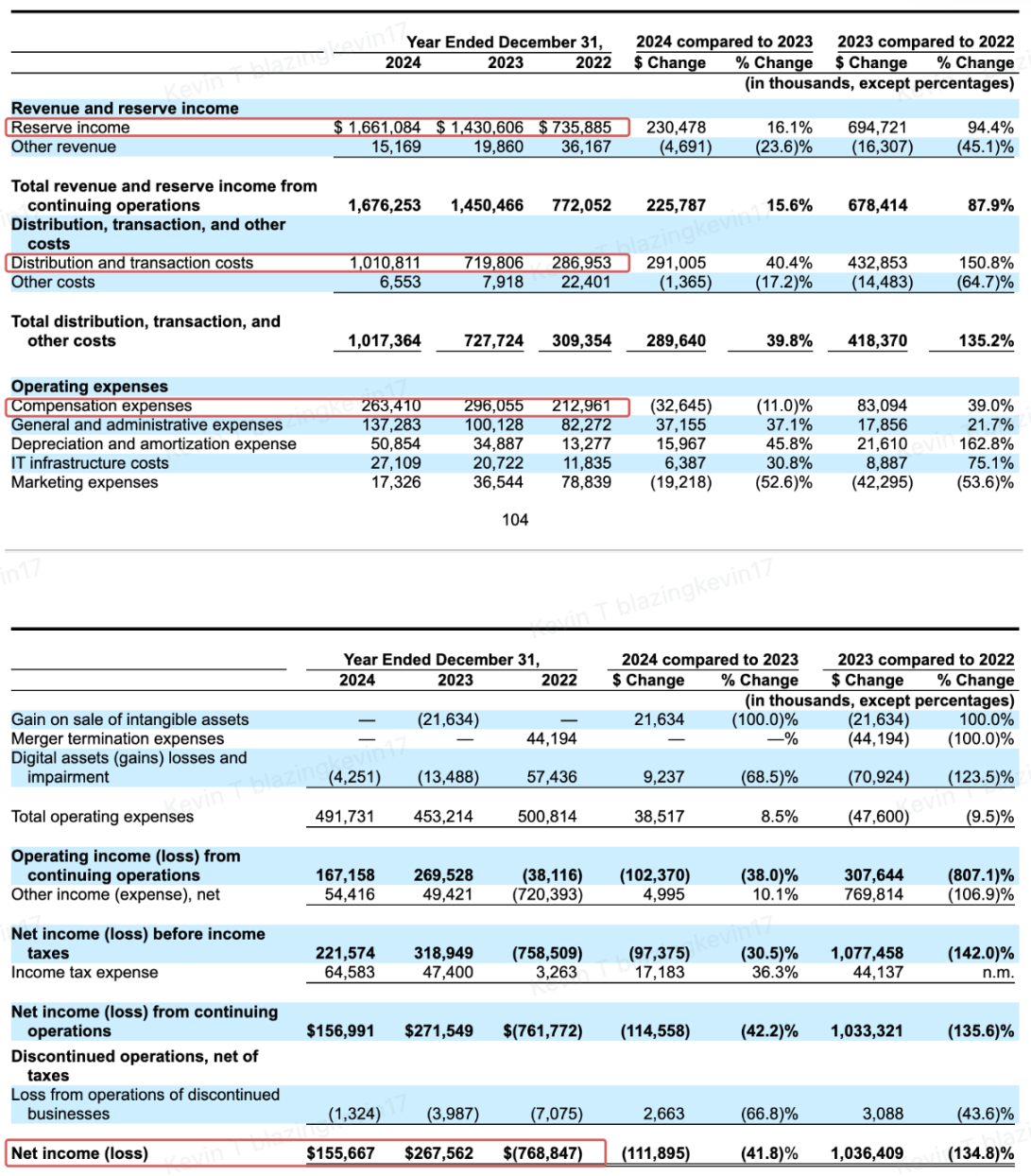

3.2 收入增长与利润收缩的矛盾(2022-2024)

表面矛盾背后存在结构性原因:

整体来看,Circle已逐步向传统金融机构财务结构靠拢,但高度依赖利差和交易规模的收入结构也面临风险。未来需在降本增效与拓展业务之间寻求平衡。

3.3 低净利率背后的增长潜力

尽管净利率承压,但业务模式中仍隐藏多重增长动力:

4. 风险因素

4.1 机构关系网的脆弱性

4.2 稳定币法案进展的双向影响

5. 战略思考

5.1 核心优势:合规时代的市场布局

5.2 增长飞轮:规模效应与利率周期的博弈

Circle的低净利率实质上是战略扩张期的主动选择。当其生态规模达到临界点,估值逻辑将从"稳定币发行商"升级为"数字美元基础设施运营商"。这需要投资者以更长期视角,重估其网络效应带来的潜在溢价。