Gate Research: Крипторинок продовжує торгуватися у вузькому діапазоні, а трендова стратегія щодо SUI забезпечила понад 285% прибутку

Резюме

- ETH продемонстрував кращі результати за BTC як за структурою ціни, так і за припливами в ETF, що свідчить про сильнішу динаміку й помітний потенціал зростання.

- Коефіцієнт лонг/шорт знижувався синхронно, що сигналізує про зниження бажання відкривати довгі позиції; настрої ринку обережні, а короткострокова перспектива — це, насамперед, консолідація.

- Відкритий інтерес і ставки фінансування залишались високими та стабільними, що підтверджує помірний рівень використання позикового капіталу і здорову ринкову структуру.

- Дані по ліквідаціях не зафіксували екстремальних епізодів; ротації між лонгами і шортами дали можливість перезавантажити настрої ринку й закласти підґрунтя для нової хвилі імпульсу.

- З погляду кількісних стратегій, Moving Average Convergence Breakout забезпечила понад 285% прибутковості на SUI, підтверджуючи високий потенціал для короткострокової торгівлі.

Огляд ринку

Щоб системно відобразити зміни у поведінці капіталу та структурі торгів на криптовалютному ринку, цей звіт акцентує увагу на п’яти ключових вимірах: волатильності цін Bitcoin і Ethereum, коефіцієнті лонг/шорт (LSR), відкритому інтересі, ставках фінансування та даних по ліквідаціях. Ці показники комплексно охоплюють динаміку цін, ринкову психологію й рівень ризику, формуючи цілісну картину поточної інтенсивності торгів та структурних характеристик ринку. Далі проаналізовано динаміку кожного з індикаторів після 5 серпня.

1. Аналіз волатильності цін Bitcoin і Ethereum

За даними CoinGecko, з 5 по 18 серпня ринок криптовалют перебував у фазі консолідації на високих рівнях. Після встановлення локальних максимумів у минулому періоді як BTC, так і ETH перейшли до бокового руху, з тимчасовим уповільненням імпульсу за збереження загальної бичачої структури.

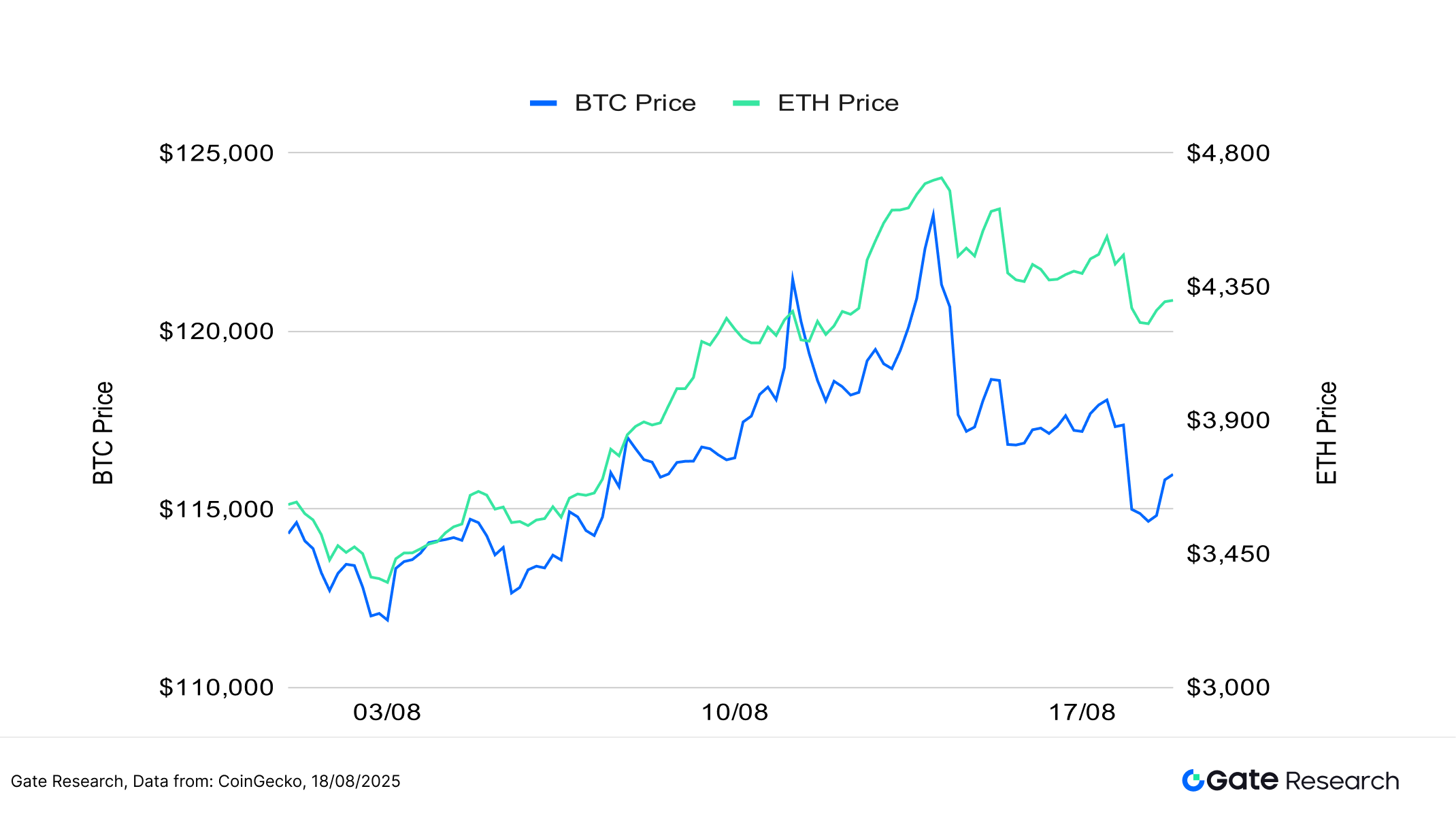

З боку ціни, BTC досяг нового максимуму в 124 400 USDT 14 серпня, але неодноразово зіштовхувався з опором на 119 000 USDT, сформувавши чіткий вищий діапазон консолідації. Як видно з рисунка 1, ціна BTC коливалася в межах цієї зони, регулярно не реалізовуючи прорив. Одночасно слабшав і імпульс, і обсяг торгів, що свідчить про недостатній інтерес покупців. Водночас ETH зі стабільністю зростав з 4 300 USDT, піднімаючись до рівня 4 800 USDT і спираючись на короткострокові ковзаючі середні. Така динаміка свідчить про більшу стійкість та здорову технічну структуру ETH.【1】【2】【3】

З фундаментальної точки зору, спотові ETF на ETH за минулий тиждень зафіксували чистий приплив $2,85 млрд, що є історичним максимумом. Основні надходження зосереджувалися у продуктах BlackRock і Fidelity, що свідчить про ріст інституційного попиту на ETH. ETF на BTC залишалися стабільними, однак деякі продукти спостерігали чисті відпливи, що підкреслює поглиблення структурної дивергенції. Загалом стабільні надходження в ETF посилюють інституційне визнання ключових активів та їх середньо- і довгострокову інвестиційну цінність.【4】

Підсумовуючи: криптовалютний ринок у короткостроковій перспективі перебуває у фазі консолідації на верхніх рівнях. BTC поки не демонструє чіткого прориву за межі діапазону, а технічна структура ETH залишається міцною, темп зростає поступово. На тлі стійких чистих припливів у спотові ETF ETH має потужнішу підтримку. За умови зростання обсягу торгів і волатильності ETH потенційно може стати лідером наступного ринкового прориву. Рекомендуємо уважно стежити за потоками в ETF і за здатністю ETH утримуватися вище ключового рівня 4 000 USDT — як індикатора початку нового тренду.

Рисунок 1: BTC досяг максимуму 124 400 USDT 14 серпня, проте регулярно зіштовхувався з опором біля 119 000 USDT, при спаді імпульсу.

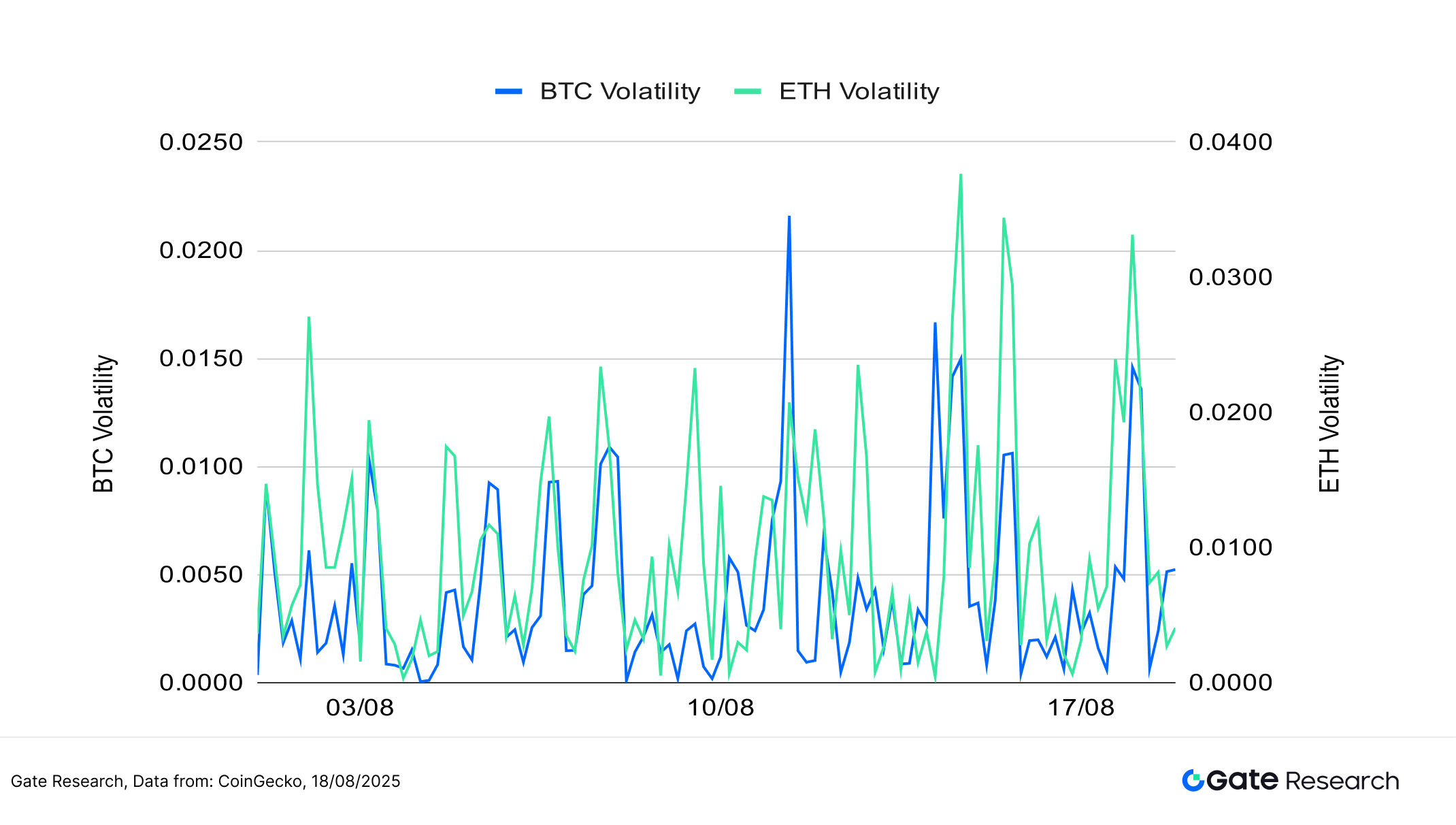

З точки зору волатильності, BTC залишався у фазі помірної консолідації, лише окремі торгові дні вирізнялись різкими стрибками — це відображає обережний характер потоків капіталу та стійкість трендових очікувань. Для ETH волатильність була набагато активнішою, з виразними сплесками у низці торгових сесій; це підкреслює підвищену чутливість і значні короткострокові баталії позицій.

Попри загально помірну волатильність, часті сплески ETH свідчать про його чутливість до новин або змін ліквідності. Якщо вони супроводжуватимуться зростанням обсягу торгів, це може дати поштовх суттєвому прориву.

Рисунок 2: Волатильність BTC залишається низькою, тоді як ETH переживає часті стрибки — це свідчить про тонку ринкову чутливість.

Упродовж останніх двох тижнів ринок криптовалют зберігає високоліквідну консолідацію. Короткостроковий імпульс BTC послабшав, напрям не визначений, тоді як ETH розвиває висхідну структуру з відносною перевагою як в технічному плані, так і в динаміці капіталу. За волатильністю ETH реагує швидше, й активність короткострокових угод помітно зросла. Під час зростання обсягів торгів і припливів у ETF ETH має всі шанси очолити наступний ринковий прорив.

2. Аналіз співвідношення лонг/шорт (LSR) для Bitcoin і Ethereum

Коефіцієнт Long/Short Taker Size Ratio (LSR) — ключовий параметр, що відображає співвідношення агресивного купівлі до агресивного продажу й часто використовується для визначення ринкових настроїв і сили тренду. Значення LSR вище 1 означає, що обсяг лонгових угод перевищує обсяг шортів, що сигналізує про наявність бичачого тренду.

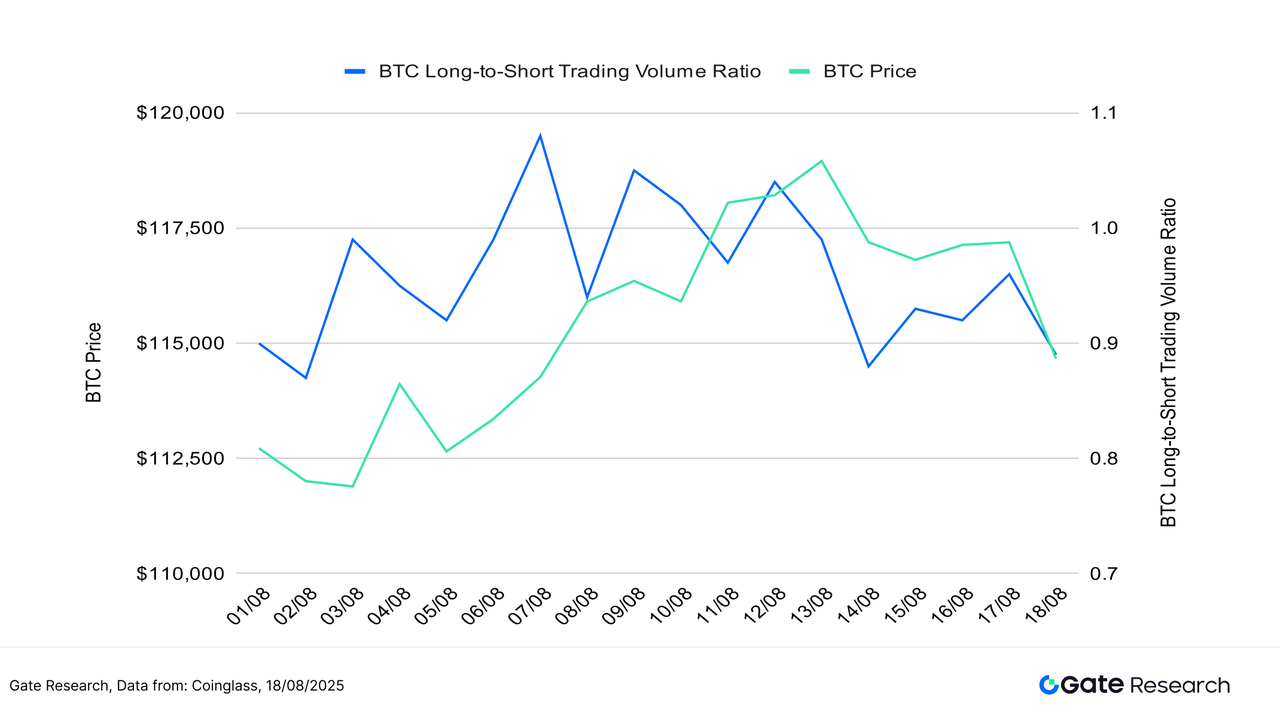

За даними Coinglass, упродовж останніх двох тижнів коефіцієнт LSR для BTC мав загалом низхідну тенденцію. Попри те, що ціни залишалися у верхньому діапазоні консолідації, відношення продовжувало знижуватися й 17 серпня різко впало до рівня нижче 0,90. Це сигналізує про відчутне ослаблення бажання відкривати довгі позиції: короткостроковий капітал перейшов у спостереження або почав займати обережні (частково ведмежі) позиції. Структура BTC на високих рівнях зберігається, проте підтримка з боку настроїв знижується.【5】

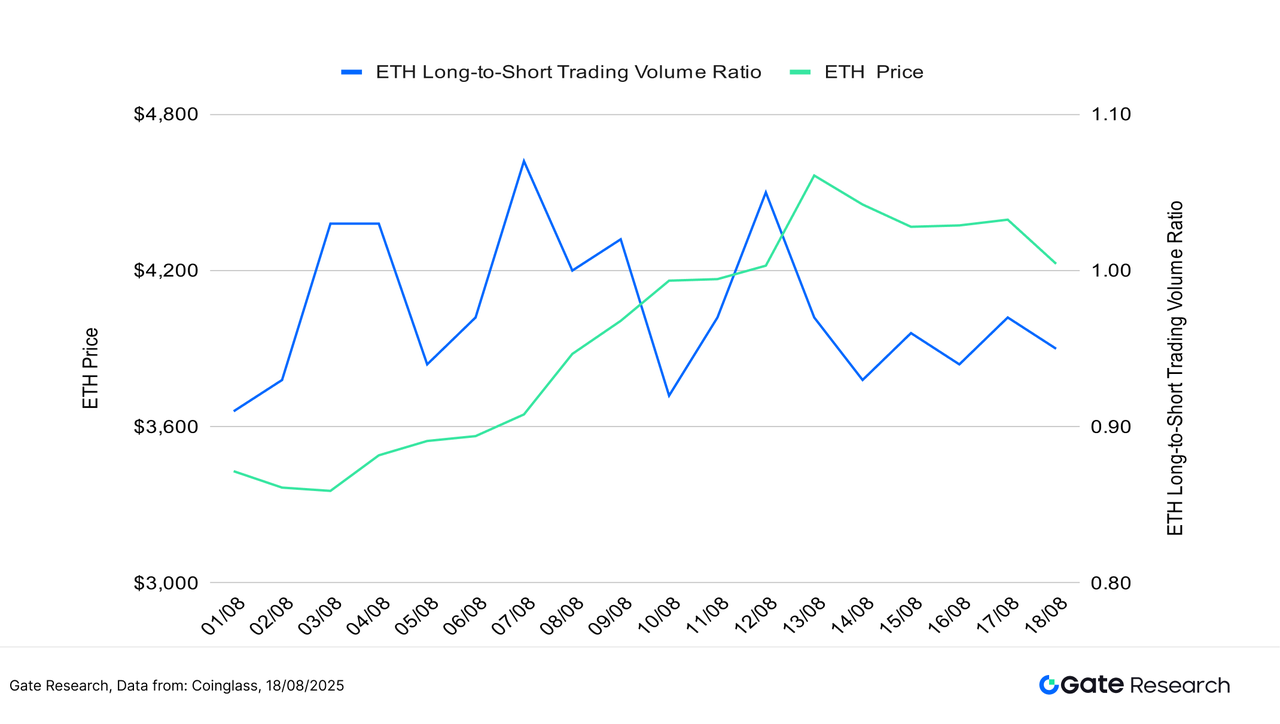

LSR ETH продемонстрував подібну динаміку. Незважаючи на послідовне зростання ETH вище 4 300 USDT з початку серпня, коефіцієнт поступово знизився з пікових значень і останні дні тримався близько 0,90. Це вказує на суттєве обережне налаштування капіталу під час поточного ралі. Частина трейдерів перейшла у шорти для хеджування ризиків зниження, і на фоні зростання ціни настрій ринку залишився стриманим.

Загалом синхронне зниження LSR для BTC та ETH під час консолідації на високих рівнях свідчить про сумніви щодо продовження руху вгору. Якщо LSR не відновиться, потенціал зростання буде обмеженим. Якщо відбудеться відскок вище 1,0 — це стане суттєвим сигналом для чергового цінового ралі.

Рисунок 3: Консолідація ціни BTC на високих рівнях супроводжується зниженням співвідношення лонг/шорт, що ілюструє суттєве послаблення інтересу до лонгів.

Рисунок 4: Коефіцієнт лонг/шорт для ETH знижується узгоджено з BTC, настрій ринку не посилюється попри зростання ціни, короткостроковий капітал діє обережніше.

3. Аналіз відкритого інтересу

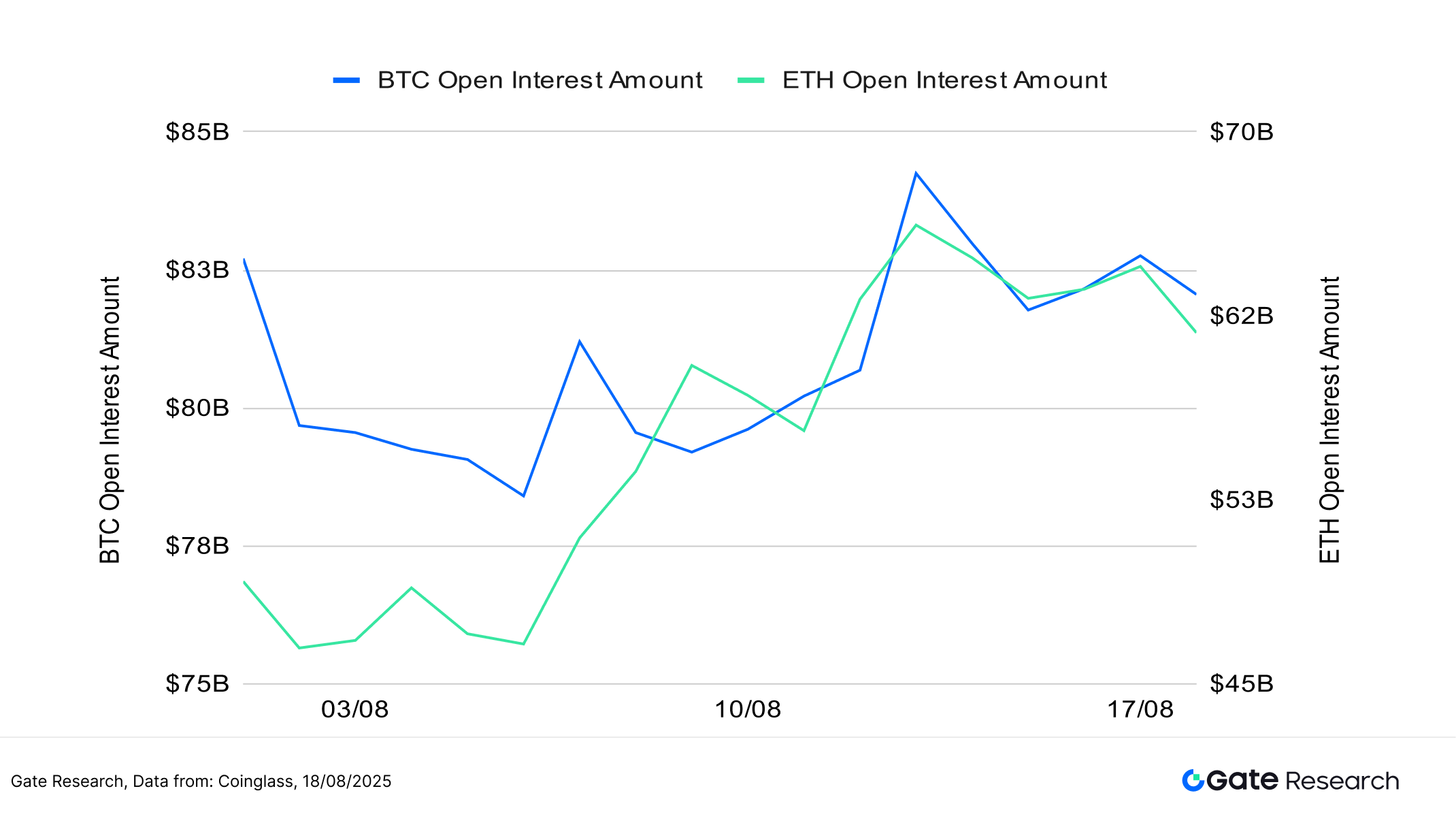

За даними Coinglass, відкритий інтерес по BTC та ETH залишався на підвищених рівнях протягом останніх двох тижнів, що свідчить про активність позикового капіталу та високий рівень конкуренції на ринку. Відкритий інтерес ETH значно зростав від початку серпня — досягнувши локального піку $65,7 млрд близько 12 серпня, з подальшим незначним відкатом, у цілому зберігаючи значення вище середнього. Відкритий інтерес BTC спочатку знизився, а після 10 серпня почав поступово збільшуватись до $84,2 млрд. Динаміка BTC загалом відповідала ETH, але темпи зростання були помірнішими.【6】

Випереджаюче зростання відкритого інтересу ETH у порівнянні з BTC вказує на більш агресивну стратегію використання плеча щодо ETH, що узгоджується зі стійким трендом на спотовому ринку. Попри те, що показники відкритого інтересу залишаються здоровими, комбінація високих цін і значних обсягів позикового капіталу загострює ризики локальних ліквідацій або різких відкатів у разі зненацької волатильності.

Рисунок 5: Відкритий інтерес BTC та ETH коливається на високих рівнях, темпи зростання ETH випереджають BTC; позиковий капітал лишається активним.

4. Ставки фінансування

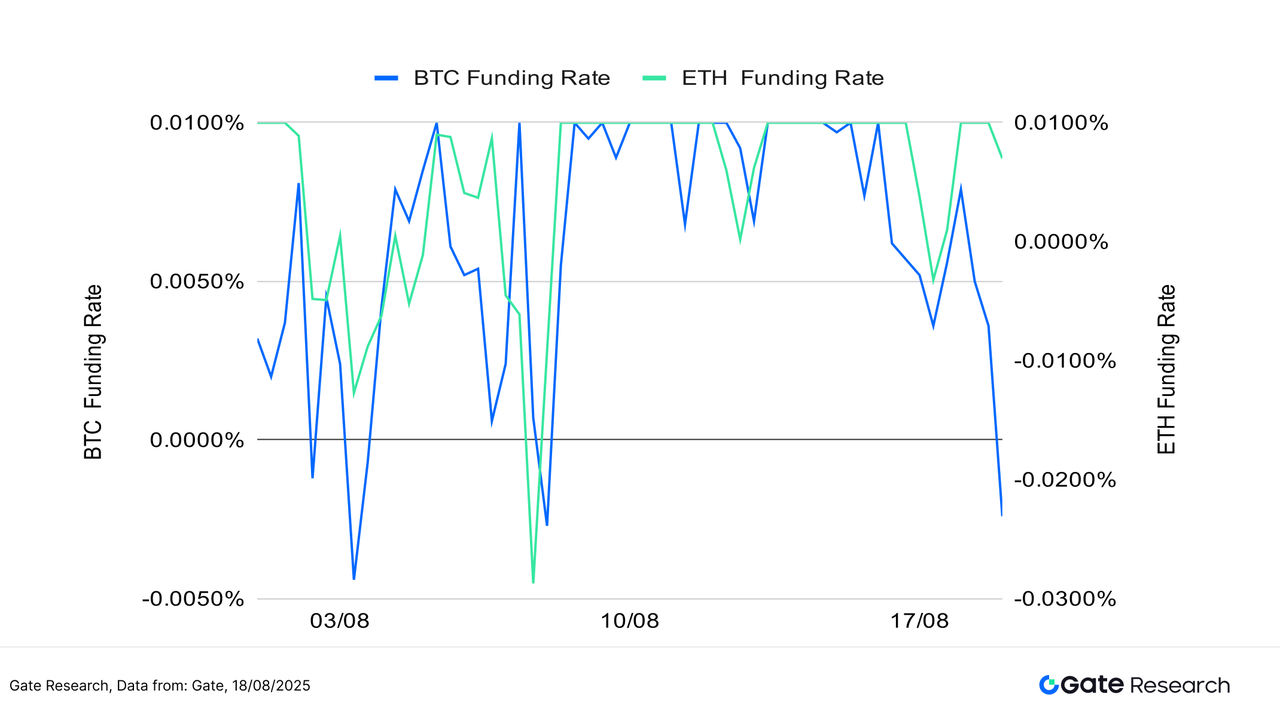

В останні два тижні ставки фінансування BTC і ETH здебільшого коливалися біля нульової осі, що фіксує постійну боротьбу лонгістів і шортістів та консервативність позицій із плечем. Незважаючи на збереження підвищених цін, ставки ще не перейшли у чітко позитивну область, тобто поточне підвищення переважно породжене спотовим і малоплечовим капіталом, зберігаючи стабільність структури ринку.

У середині серпня ставки фінансування ETH неодноразово ставали негативними, що свідчить про короткі періоди ведмежого дисбалансу, однак кожен раз ситуація швидко вирівнювалася без різких реверсів. Для BTC коливання були ще дрібніші, ставки залишались майже незмінними, підкреслюючи його статус як базового активу для інституційних інвесторів.【7】【8】

Загалом потенціал плечового імпульсу ще не вичерпано. Якщо ставки фінансування стабільно стануть позитивними й це супроводжуватиметься підвищенням обсягів торгів, це може дати поштовх наступному циклу зростання.

Рисунок 6: Ставки фінансування коливаються довкола нульової лінії — ринок зберігає обережність, імпульс ще не реалізовано.

5. Динаміка ліквідацій на крипторинку

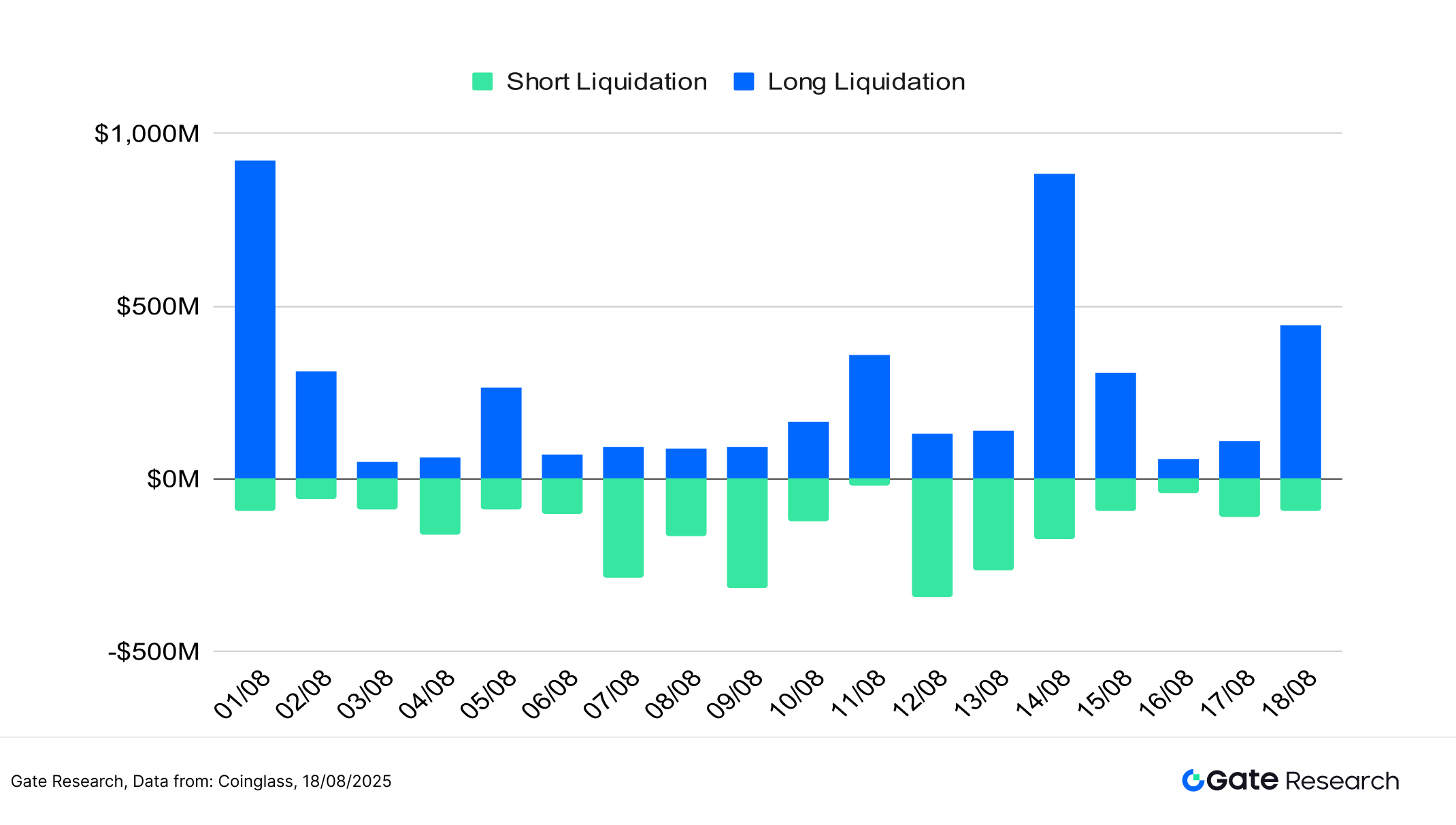

За даними Coinglass, навіть у фазі консолідації на високих рівнях локальні стрибки волатильності періодично спонукали ліквідації контрактів, формуючи структурний баланс напруги між довгими і короткими позиціями.

14 та 18 серпня номінальна сума ліквідацій лонгів суттєво збільшилася — понад $800 млн та $400 млн відповідно. Це відображає форсоване закриття плечових лонгів під час ринкових відкатів після ралі та сигналізує про гальмування бичачого імпульсу й підвищення загальної обережності. Для шортів пік ліквідацій припадав на 12 та 13 серпня через короткострокові цінові відскоки, де частина трейдерів, що відкривала шорти на піках, була змушена закрити позиції.【9】

Загалом поточний цикл ліквідацій залишається помірним і ротаційним, без ознак лавиноподібних розпродажів чи панічних обвалів. Це свідчить про збереження ринком здорової позиційної структури в умовах консолідації. Почергові ліквідації як лонгів, так і шортів очищають ринок від емоційного навантаження й слабких рук, створюючи стійкіший фундамент для майбутнього цінового зростання.

Рисунок 7: Суттєвий сплеск ліквідацій лонгів 14 та 18 серпня — свідчення примусового закриття плечових лонгів й тимчасового зниження бичачого імпульсу.

У фазі високоліквідної консолідації з технічним нахилом у бік зростання загальний торговий обсяг ринку залишається значним, проте короткострокові очікування розходяться, а плечові позиції стають консервативнішими. Це ілюструє поєднання стійкості тренду та волатильності. Основні індикатори свідчать: хоча BTC та ETH залишаються у технічно сильних зонах, коефіцієнт лонг/шорт, ставки фінансування й ліквідації сигналізують про ослаблення бажання відкривати нові позиції, а короткостроковий імпульс сповільнюється. В умовах такого протистояння й підвищеної ринкової чутливості інвесторам варто покладатися на кількісні системні індикатори для своєчасного виявлення реверсів тренду та змін структури капіталу.

Відповідно, наступний розділ присвячений аналізу ковзаючих середніх як технічного індикатора — для ідентифікації розворотів тренду й пошуку ефективних сигналів на входи й виходи під час фаз консолідації та циклічних ротацій. На основі Moving Average Convergence Breakout буде проведено бектестування для різних токенів і ринкових умов з метою оцінки ефективності, стабільності та адаптивності при слідуванні за трендом, контролі просадок та максимізації прибутку.

Кількісний аналіз — Moving Average Convergence Breakout

(Відмова від відповідальності: усі прогнози в цій статті базуються на історичних даних і ринкових тенденціях, наведені виключно з інформаційною метою й не є інвестиційною порадою або гарантією майбутньої прибутковості. Інвестори повинні самостійно оцінювати ризики та приймати рішення виважено.)

1. Огляд стратегії

Moving Average Convergence Breakout — це імпульсна стратегія на основі технічного трендового аналізу, яка відстежує конвергенцію кількох коротко– і середньострокових ковзаючих середніх (MA), зокрема 5-, 10- та 20-денних, у визначеному періоді для ідентифікації потенційних точок виникнення направленої волатильності. Коли кілька MA зближуються й вирівнюються, ринок зазвичай перебуває у фазі консолідації та готується до прориву. Якщо ціна прориває кластер MA вгору — це бичачий сигнал; якщо вниз — ведмежий.

Для підвищення ефективності й контролю ризику стратегія передбачає механізми фіксації прибутку й стоп-лоссу, забезпечуючи своєчасні входи й виходи при формуванні тренду й балансуючи прибуток і ризик. Загалом стратегія розрахована на вловлювання середньо— та короткострокових трендових можливостей, поєднуючи дисципліну, структуру та зручність впровадження.

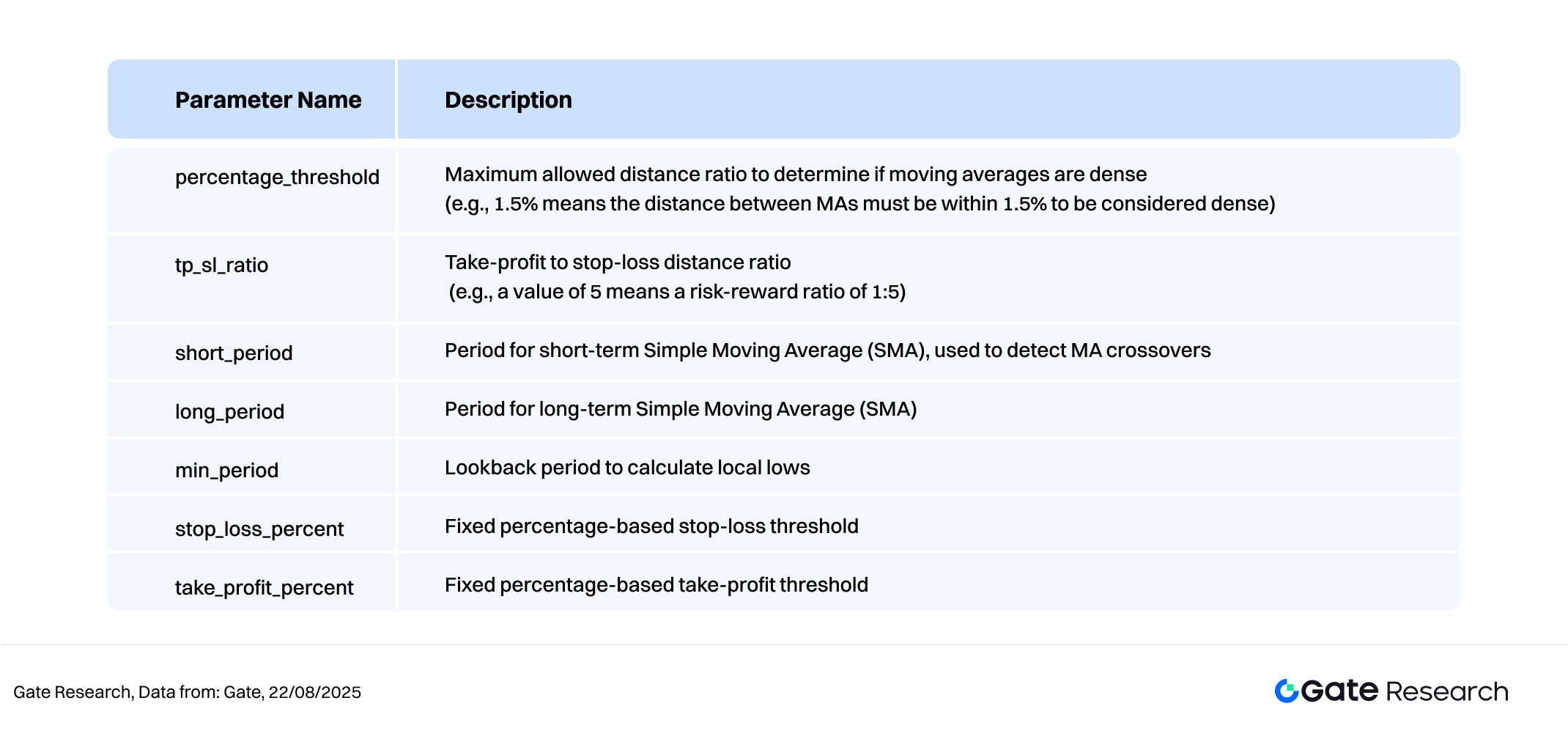

2. Основні параметри

3. Логіка стратегії та операційний алгоритм

Умови входу

- Конвергенція MA: Розрахунок шести MA — SMA20, SMA60, SMA120, EMA20, EMA60, EMA120. Визначається відстань між максимумом та мінімумом (MA-спред); якщо вона менше визначеного порогу (наприклад, 1,5% ціни), MA вважаються конвергованими.

Умови прориву ціни:

Якщо поточна ціна прориває верхню межу з шести MA, генерується сигнал на купівлю (лонг).

- Якщо ціна прориває нижню межу — це сигнал на продаж (шорт).

Умови виходу

- Для лонг-позицій:

- Падіння ціни нижче мінімальної MA на момент входу — стоп-лосс.

Зростання ціни понад «(ціна входу – мінімальна MA) × співвідношення ризик/прибуток» — тейк-профіт.

Для шорт-позицій:

- Зростання ціни вище максимальної MA на момент входу — стоп-лосс.

- Падіння ціни понад «(максимальна MA – ціна входу) × співвідношення ризик/прибуток» — тейк-профіт.

Практичний приклад на графіку

- Тригер торгового сигналу

Нижче ілюструється останній приклад сигналу входу за TRX/USDT на годинному графіку станом на 12 серпня 2025 року — після чіткого зближення шести MA ціна прорвалася вгору, повністю відповідаючи параметрам стратегії. Система виконала купівлю на рівні прориву, ефективно зафіксувавши початок нової хвилі зростання.

Рисунок 8: Приклад реальної точки входу для стратегії TRX/USDT (12 серпня 2025 р.).

- Результат торгівлі

Динамічний механізм тейк-профіту дозволив системі автоматично вийти з позиції при досягненні визначеного співвідношення ризик/прибуток, забезпечивши фіксацію основної хвилі прибутку. Хоча певну частину потенціалу не вдалося реалізувати, операція повністю відповідала торговій дисципліні стратегії. Додавання трейлінг-стопа чи механізму супроводу тренду може у майбутньому дозволити фіксувати більший прибуток при сильних трендових рухах.

Рисунок 9: Демонстрація точки виходу з угоди TRX/USDT (14 серпня 2025 р.).

Цей приклад чітко демонструє, як в стратегії працює логіка входу на основі конвергенції MA та прориву ціни, а також динамічний механізм тейк-профіту. Завдяки поєднанню динаміки ціни й структури ковзаючих середніх стратегія точно визначає старт тренду й автоматично фіксує основний прибуток у фазі наступних коливань, зберігаючи контроль над ризиком. Це підтверджує не лише практичність і послідовність виконання, а й стабільність та ефективність контролю ризиків у реальних умовах ринку, закладаючи підґрунтя для майбутньої оптимізації параметрів і стратегії.

4. Практичний приклад бектестування

Параметри бектесту

Для пошуку оптимального набору параметрів було здійснено системний грід-серч за такими діапазонами:

tp_sl_ratio: від 3 до 14 (крок = 1)threshold: від 1 до 19,9 (крок = 0,1)

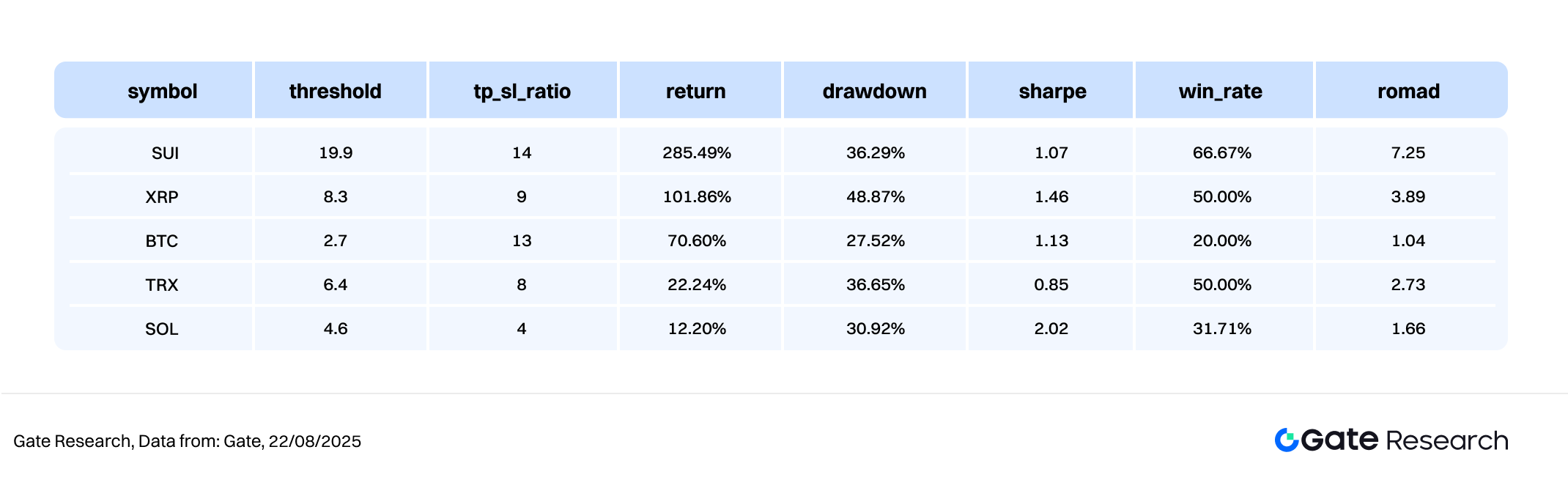

На прикладі SUI/USDT система протестувала 2 280 комбінацій на годинних даних за останній рік і відібрала п’ять найкращих за сумарною прибутковістю. Критерії оцінки — річна дохідність, коефіцієнт Шарпа, максимальна просадка і ROMAD (Return Over Maximum Drawdown) — забезпечують всебічну оцінку роботи стратегії.

Рисунок 10: Порівняльна таблиця п’яти найрезультативніших налаштувань стратегії.

Опис логіки

Коли система фіксує, що спред між шістьма MA скоротився до 19,9% і ціна прориває верхню межу MA-кластера, генерується сигнал купівлі — для фіксації моменту старту прориву. Вхід здійснюється за поточною ціною, а для динамічного тейк-профіту використовується значення верхньої MA на момент прориву, що забезпечує оптимізацію прибутку.

Основні параметри:

percentage_threshold= 19,9 (максимальний спред між шістьма MA)tp_sl_ratio= 14 (співвідношення ризик/прибуток для тейк-профіту)short_period= 6,long_period= 14 (періоди розрахунку MA)

Результати та аналіз ефективності

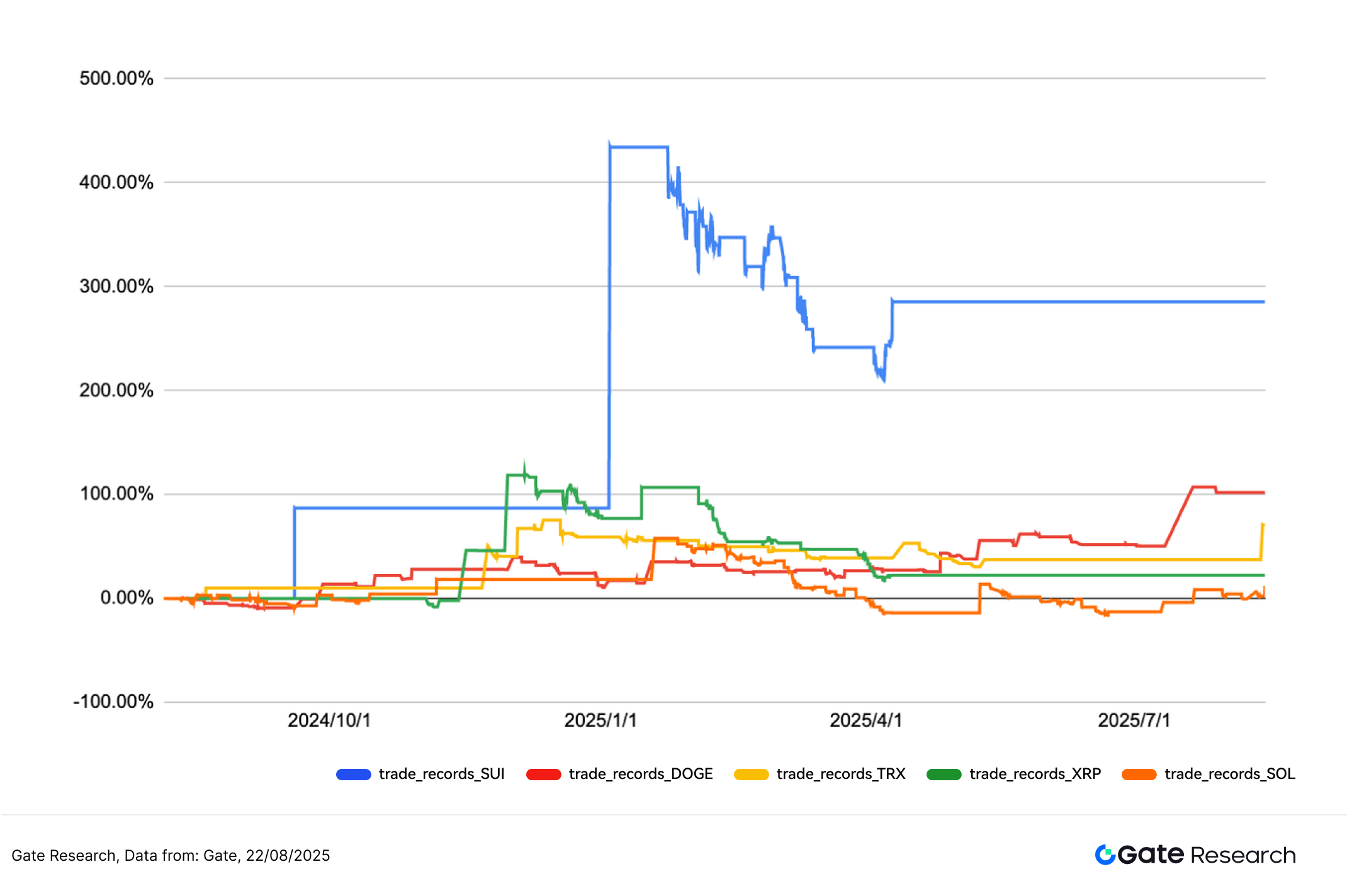

Діапазон бектесту: з 1 серпня 2024 по 18 серпня 2025. Налаштування продемонстрували високу ефективність для декількох токенів. Так, для SUI сукупна дохідність сягнула 285,49%, максимальна просадка — 36,29%, ROMAD — 7,25, що є ознакою ефективного приросту капіталу з поміркованим ризиком. Для XRP при максимальної просадці 48,87% стратегія принесла 101,86% із коефіцієнтом Шарпа 1,46, що свідчить про стабільне управління волатильністю.

Рисунок 11: Динаміка сукупної прибутковості п’яти найкращих налаштувань за рік.

5. Підсумок по стратегії

Дослідження підтверджує, що трендова стратегія на основі конвергенції ковзаючих середніх має високий практичний потенціал у ринках з помірною й високою волатильністю. Завдяки чітким умовам входу/виходу та якісному ризик-менеджменту стратегія перевищує Buy & Hold по прибутковості й забезпечує стабільне нарощення капіталу для низки основних токенів.

Особливо цінною є її робота в умовах невисокого відсотка виграшних угод — через асиметрію ризик/прибуток і суворість торгової дисципліни втрата обмежується, а середній прибуток росте контрольовано. Це робить стратегію придатною до невизначених ринкових трендів. Подальше впровадження мультифакторних сигналів, підтвердження обсягами та динамічної зміни параметрів здатне суттєво підвищити стабільність і гнучкість, а також дати змогу масштабно використовувати стратегію для різних токенів і таймфреймів.

Варто наголосити, що п’ять проаналізованих параметричних комбінацій дали відносно невелику кількість сигналів за період тестування, що певною мірою знижує статистичну надійність і обмежує універсальність. Для BTC та SOL результати були нижчими, ймовірно, через волатильність чи рідкість сигналів. Надалі доцільно розширити вибірку — наприклад, за рахунок більших часових проміжків, більшого переліку токенів чи використання інших таймфреймів, — щоб зміцнити надійність стратегії й підвищити ефективність практичного використання.

Попри обмеження, результати бектесту підтверджують: серед п’яти найкращих параметризацій нинішня стратегія забезпечує оптимальний баланс між прибутковістю й стабільністю і може бути ефективно впроваджена на практиці. Додаткове врахування показників обсягу торгів, волатильності, мультифреймовості та подальша оптимізація логіки виконання й управління капіталом дозволять ще більше підвищити стійкість і адаптивність до різних ринкових сценаріїв.

Висновки

У період з 5 по 18 серпня 2025 року крипторинок загалом зберігав структуру високорівневої консолідації: основні активи демонстрували сильну технічну позицію. ETH лідирував завдяки рекордним чистим припливам у спотові ETF, які надали ринку середньострокову підтримку. Водночас з огляду на ключові індикатори — коефіцієнт лонг/шорт, ставки фінансування та структуру ліквідацій — бажання відкривати довгі позиції знизилось, настрій ринку став обережнішим, а короткострокова динаміка відображає фазу консолідації й перерозподілу позицій.

Загалом активність позикового капіталу не була перегрітою. Відкритий інтерес і ставки фінансування залишилися підвищеними, але стабільними, що вказує на здорову структуру ринку. Помірні ліквідації у межах ротацій допомогли оновити ринкові настрої й очистити ринок від слабких учасників. Якщо обсяг торгів зростатиме, ставки фінансування будуть стійко позитивними, а імпульс підтвердиться низкою факторів — є потенціал прориву з поточного режиму консолідації. Якщо ж капітал діятиме обережно й волатильність залишиться низькою, основні токени, ймовірно, продовжать період слабкої консолідації найближчим часом.

На цьому тлі трендова стратегія на основі Moving Average Convergence Breakout показала високий потенціал для реального застосування в умовах помірно- й високоволатильних ринків. Бектест на SUI та XRP продемонстрував особливо сильні результати — сукупна прибутковість перевищила 100%.

Однак п’яти параметричних сетів у тесті було недостатньо для високої статистичної надійності; для BTC і SOL ефективність була стриманішою через особливості волатильності та рідкість сигналів. Загалом стратегія забезпечила оптимальний баланс між прибутковістю, контролем просадок і ефективністю виконання, що робить її перспективною для реального використання. З урахуванням додаткових факторів (обсяги, волатильність, мультифреймовість), а також із більш гнучкими механізмами ризик-менеджменту, стійкість і адаптивність стратегії зростатимуть.

Джерела:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

Gate Research — це провідна аналітична платформа для глибокого вивчення блокчейну й криптовалют, яка пропонує читачам фундаментальний аналіз, ринкові огляди, галузеві інсайти, прогнозування трендів і дослідження макроекономічної політики.

Відмова від відповідальності

Інвестування в ринок криптовалют пов’язане з високим ризиком. Користувачам слід проводити власний аналіз і повністю розуміти суть активів і продуктів перед прийняттям інвестиційних рішень. Gate не відповідає за можливі збитки або шкоду, що виникають у результаті таких рішень.

Статті на тему

Усе, що вам потрібно знати про кількісну стратегію торгівлі

Як найкраще читати графіки криптовалют

Як використовувати APIs для початку кількісного трейдингу

дослідження Gate: Огляд ринку криптовалют на 2024 рік та прогноз трендів на 2025 рік

Долар на Інтернет-цінність - Звіт 2025 року про ринкову економіку USDC