Gate Research: Stablecoin Memasuki Era Regulasi, Membuka Babak Baru Persaingan Kedaulatan Moneter

Abstrak

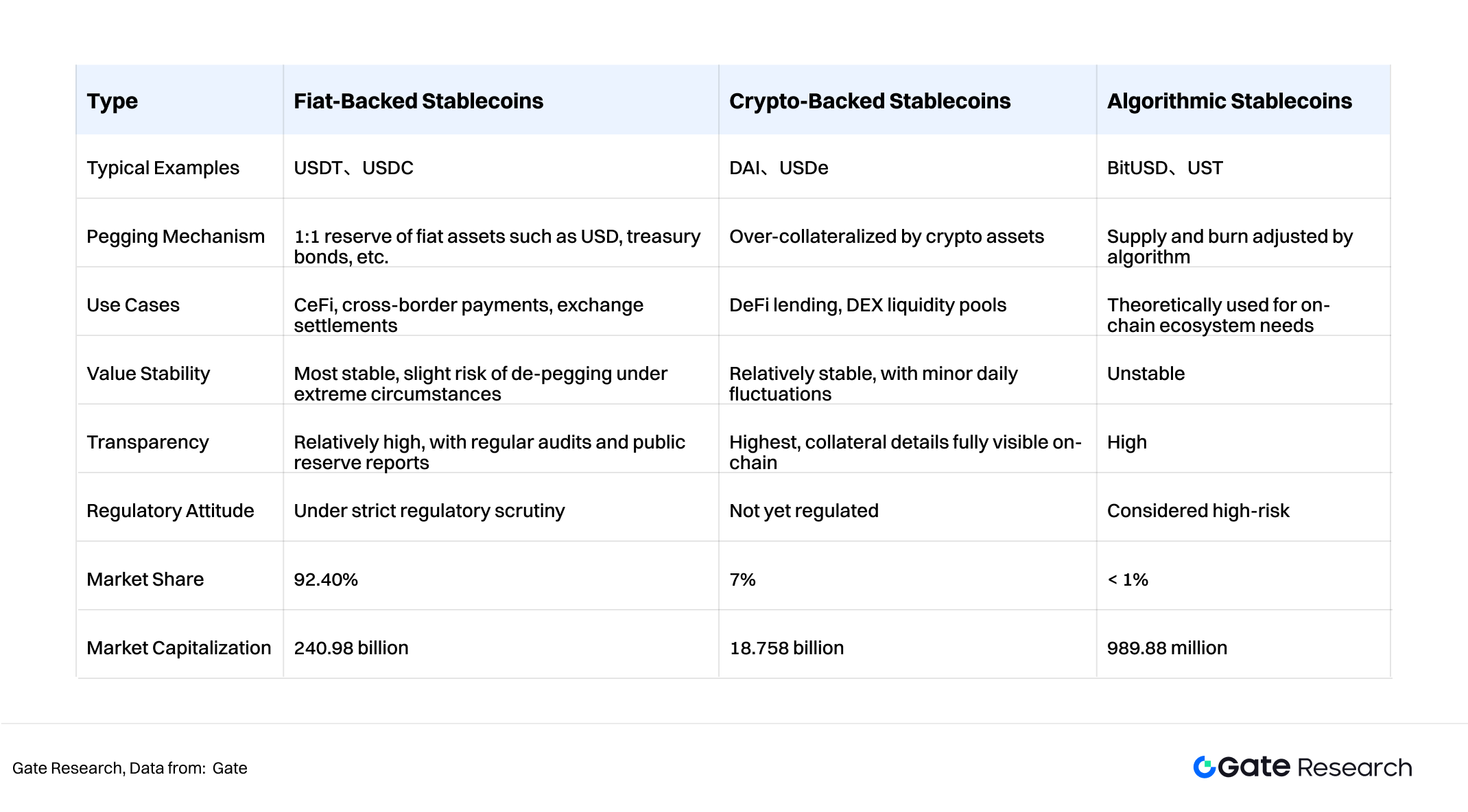

- Stablecoin diklasifikasikan menjadi tiga berdasarkan mekanisme penjagaan nilainya: stablecoin beragunan fiat, stablecoin beragunan kripto, serta stablecoin algoritmik.

- Saat ini, kapitalisasi pasar global stablecoin telah menembus 260,728 miliar dolar AS, setara sekitar 1% dari PDB nominal Amerika Serikat pada tahun 2024. Jumlah pemilik stablecoin melampaui 170 juta, sekitar 2% populasi dunia, dan tersebar di lebih dari 80 negara dan wilayah.

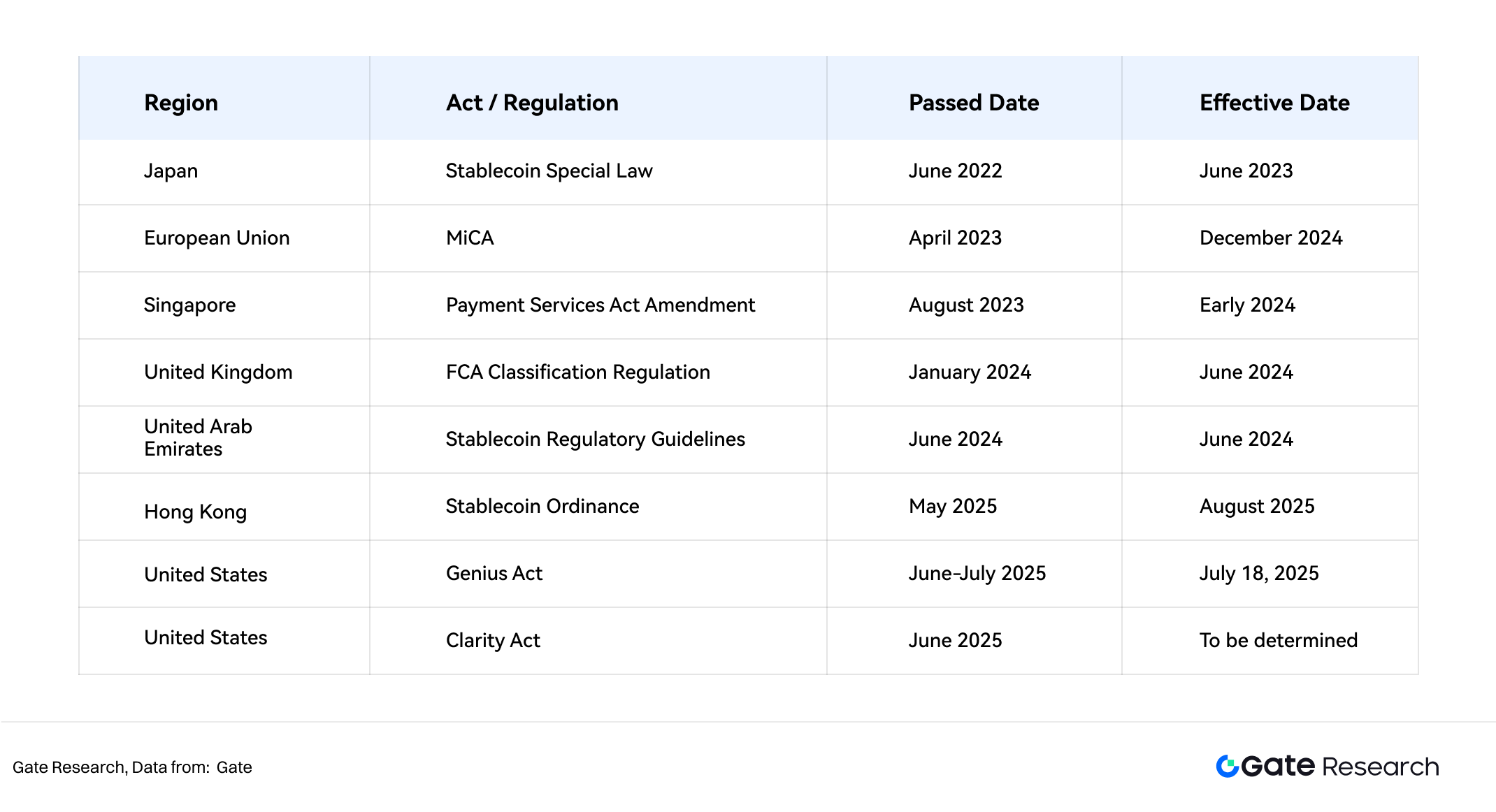

- Di seluruh dunia, pemerintah semakin memprioritaskan regulasi stablecoin. Motivasi utama legislasi meliputi stabilitas keuangan, kedaulatan moneter, serta pengawasan arus modal lintas negara. Negara-negara seperti Amerika Serikat dan Hong Kong telah menerapkan kerangka regulasi sistematis, menandai era baru pengawasan ketat terhadap stablecoin. Tatanan keuangan internasional dan struktur kekuatan moneter global pun sedang mengalami transformasi.

- Pertumbuhan stablecoin terjadi di tengah persaingan tersembunyi atas kedaulatan moneter dan dominasi keuangan. Sebagai sumber daya strategis di persimpangan kedaulatan finansial, infrastruktur keuangan, serta kekuatan harga pasar modal, stablecoin kini jadi titik fokus tata kelola finansial global.

- Meski stablecoin mendorong efisiensi keuangan, tantangan yang tersisa meliputi risiko mekanisme penjagaan nilai, konflik prinsip desentralisasi, serta koordinasi regulasi lintas negara.

Pendahuluan

Pada 18 Juli 2025, Dewan Perwakilan Rakyat Amerika Serikat meloloskan GENIUS Act dengan 308 suara setuju dan 122 menolak. CLARITY Act, yang mengatur tata kelola pasar kripto, telah diajukan ke Senat, sementara RUU lain yang menentang Central Bank Digital Currencies (CBDC) juga disahkan di DPR.

Selain Amerika Serikat, berbagai negara mulai menerapkan kebijakan stablecoin: Hong Kong akan memberlakukan Stablecoin Regulation pada 1 Agustus, bank sentral Rusia menyediakan layanan kustodian kripto, dan Thailand meluncurkan crypto sandbox. Rentetan kebijakan ini menandai dimulainya era regulasi stablecoin secara global, sekaligus membuka babak baru perebutan geopolitik atas stablecoin.

Mengingat legislasi stablecoin telah menjadi isu utama dalam tata kelola keuangan, laporan ini bertujuan menganalisis motivasi pemerintah dalam regulasi stablecoin, membandingkan kesamaan dan perbedaan peraturan yang berlaku, serta mengkaji dampak kepatuhan stablecoin terhadap tatanan keuangan yang ada. Laporan ini memberikan referensi bagi pelaku industri dan investor dalam menentukan strategi. Rekomendasi utama adalah memprioritaskan stablecoin beragunan fiat, menghindari risiko kepatuhan pada stablecoin algoritmik, dan sedapat mungkin memilih stablecoin yang diakui regulator domestik.

1.1 Definisi dan Klasifikasi Stablecoin

Kripto tradisional seperti Bitcoin (BTC) memiliki volatilitas harga yang tinggi, sehingga menghambat adopsi dan pemanfaatan kripto. Stablecoin, yang diperkenalkan pada 2014, hadir sebagai solusi. Stablecoin adalah aset kripto yang dirancang untuk menjaga kestabilan harga.

Stablecoin umumnya menjaga nilainya melalui mekanisme yang dikaitkan dengan mata uang fiat, komoditas, kripto lain, atau stabilisasi algoritmik. Saat ini, stablecoin digunakan secara luas di sektor keuangan sebagai media utama perdagangan aset digital, aplikasi DeFi, maupun pembayaran lintas negara.

Berdasarkan cara mempertahankan nilainya, stablecoin terbagi menjadi tiga jenis:

- Stablecoin Beragunan Fiat

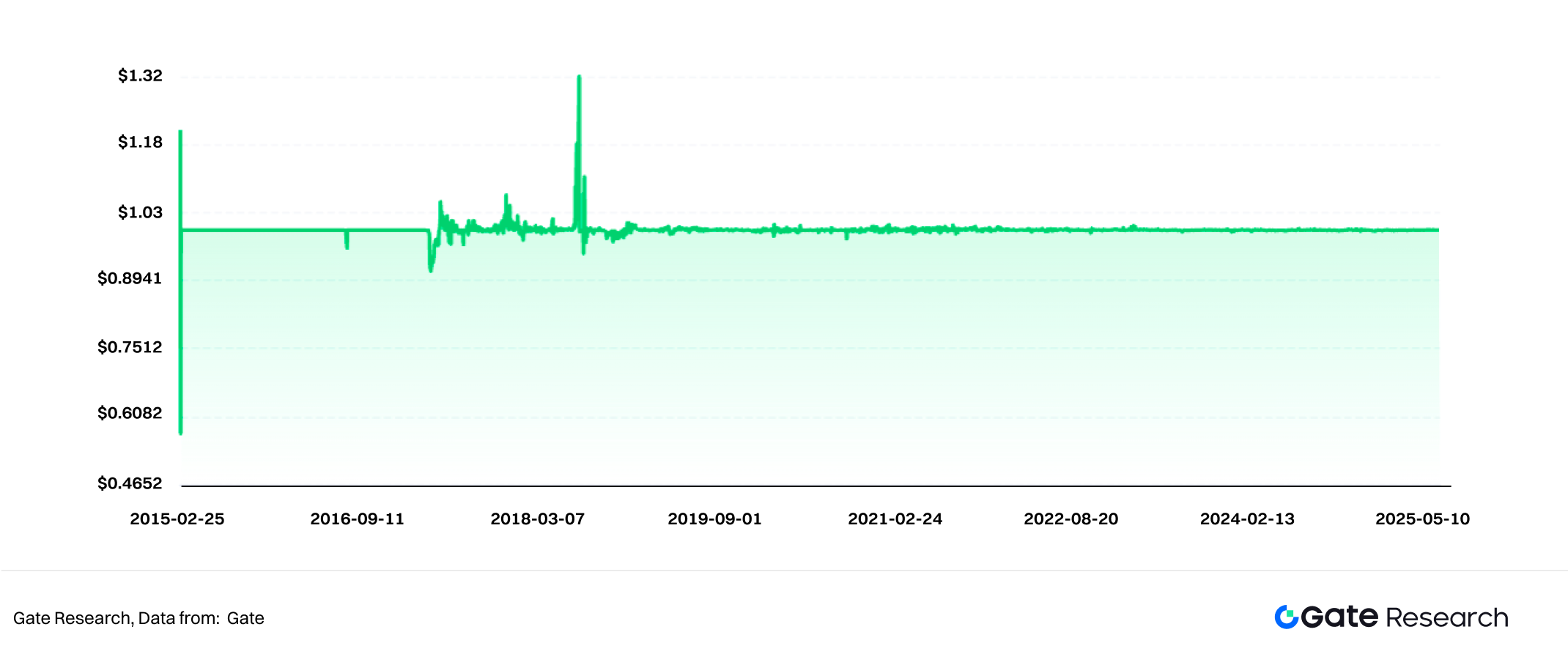

Jenis ini paling dominan, dengan pangsa pasar 92,4%. Harga stablecoin dijaga dengan mengaitkan nilai ke mata uang fiat, terutama dolar AS. Penerbit stablecoin mendepositkan dana fiat atau aset likuid tinggi (misal obligasi pemerintah) ke bank atau akun kustodian, lalu mencetak token dengan rasio 1:1. Contoh: USDT dan USDC.

- Stablecoin Beragunan Kripto

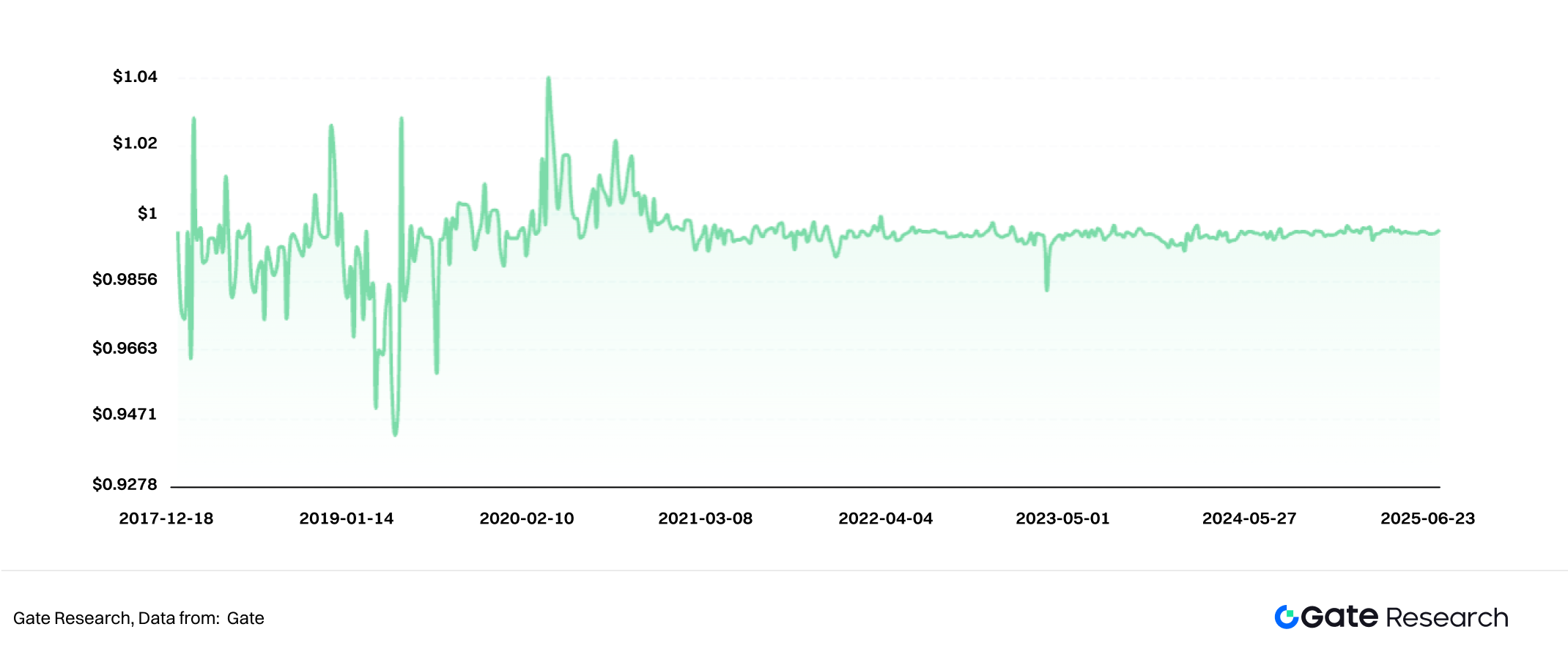

Berbeda dengan stablecoin fiat, jenis ini didukung oleh aset kripto. Karena volatilitas tinggi, stablecoin ini umumnya menerapkan model over-collateralization (rasio agunan sekitar 150%) dan mekanisme likuidasi on-chain untuk menjaga nilai. Contohnya DAI besutan MakerDAO (Sky), di mana pengguna mengagunkan ETH untuk mencetak DAI.

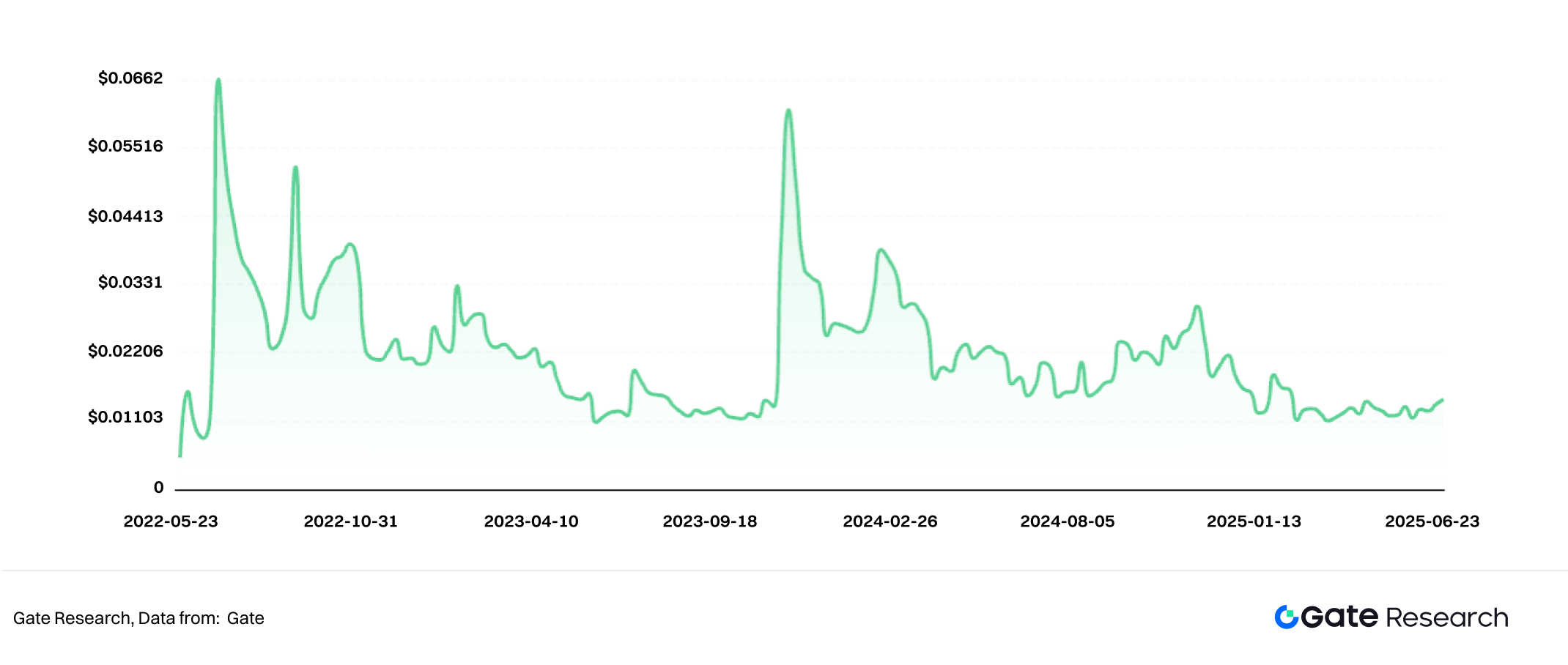

- Stablecoin Algoritmik

Tidak didukung aset fisik, namun memakai algoritma dan dinamika permintaan-penawaran untuk menjaga harga token. Jika harga di atas $1, sistem menerbitkan token baru agar suplai naik dan harga turun; bila di bawah $1, sistem membeli dan membakar token demi menaikkan harga. Contoh: UST (yang telah kolaps), dan pada 2025, USTC menjadi kripto independen yang tak lagi terkait dolar AS.

Perbandingan Tiga Jenis Stablecoin:

1.2 Karakteristik Stablecoin

Mekanisme pengait nilai yang unik membedakan stablecoin dari volatilitas brutal kripto konvensional. Karena itu, stablecoin sering dijuluki sebagai “uang digital” atau “aset jembatan” di ekosistem kripto. Karakteristik utamanya:

- Stabilitas Harga Dengan mengaitkan ke aset stabil seperti dolar AS atau emas, serta mekanisme over-collateralization dan algoritmik, stablecoin menawarkan volatilitas rendah sehingga lebih tangguh sebagai penyimpan nilai dan alat tukar.

- Menjembatani Keuangan Tradisional dan DeFi Stablecoin diterbitkan di blockchain namun didukung aset keuangan tradisional, sehingga bisa terhubung dengan protokol dan aplikasi on-chain. Stablecoin sangat vital untuk lending, liquidity mining, maupun perdagangan derivatif di DeFi.

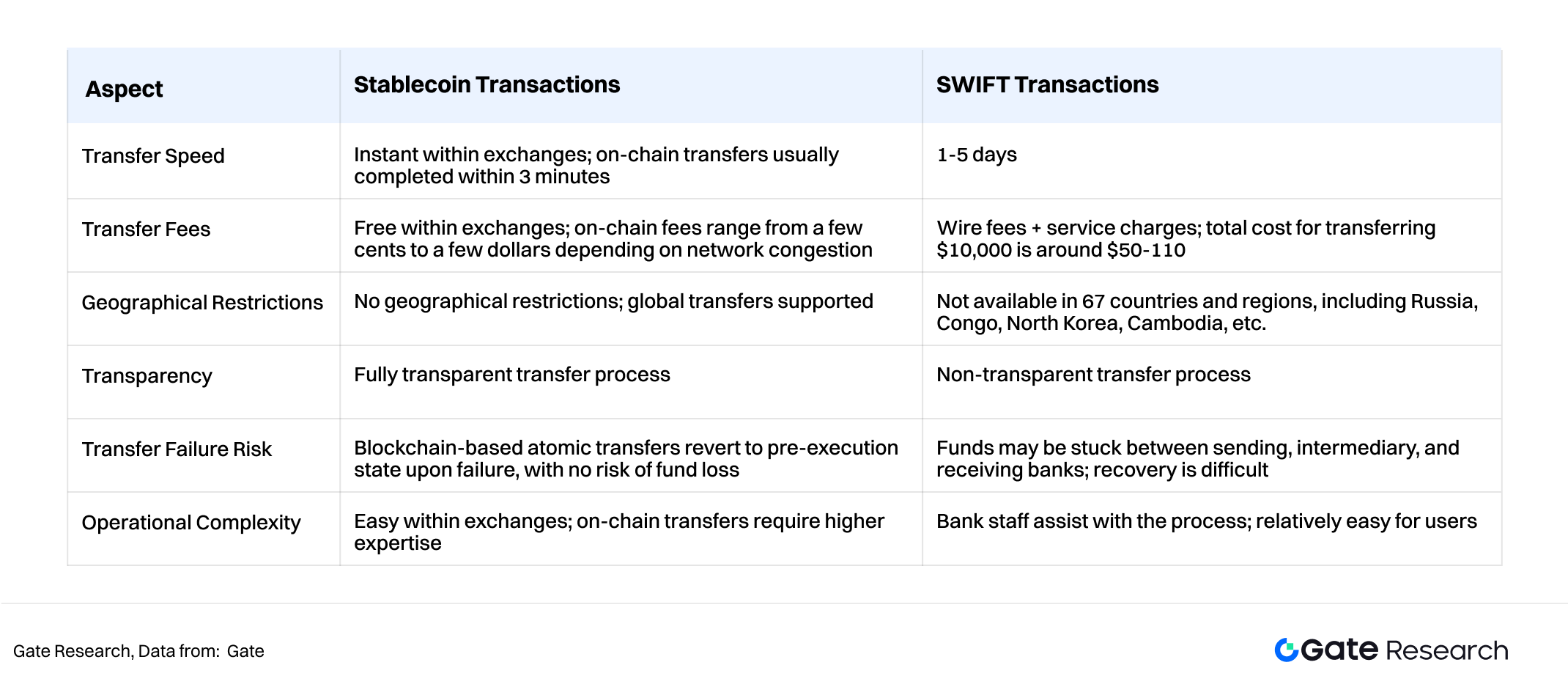

- Pembayaran Lebih Efisien dan Murah Dengan teknologi blockchain, stablecoin memungkinkan transfer lintas negara dalam hitungan detik dengan biaya jauh lebih rendah dibanding jaringan perbankan. Tidak terhalang batas wilayah maupun waktu, efisiensi arus modal meningkat signifikan.

- Lindung Nilai terhadap Inflasi dan Pelarian Modal Mayoritas stablecoin dipatok ke dolar AS, sehingga memiliki sifat inflasi seperti dolar itu sendiri. Di negara yang mengalami hiperinflasi atau depresiasi mata uang lokal (contoh: Argentina, Turki), stablecoin jadi sarana utama masyarakat melindungi aset dan mengelola risiko. Di sebagian wilayah Afrika dan Amerika Latin, stablecoin sudah digunakan untuk pembayaran sehari-hari.

1.3 Kasus Penggunaan

Stablecoin telah banyak diadopsi dalam berbagai skenario: DeFi, trading kripto, perdagangan lintas negara, pembayaran harian, hingga pelarian modal. Di antara itu semua, perdagangan lintas negara kini jadi sasaran utama regulasi di Amerika Serikat dan Hong Kong.

Transaksi dengan stablecoin tak hanya meredam risiko inflasi di negara tertentu, melainkan juga lebih murah dan efisien dibanding sistem SWIFT konvensional.

Latar Belakang Legislasi

2.1 Kebangkitan Stablecoin

Saat ini, kapitalisasi pasar stablecoin telah mencapai USD 260,728 miliar—melewati valuasi MasterCard dan setara sekitar 1% dari PDB nominal Amerika Serikat 2024. Stablecoin kini menjadi bagian integral dari sistem keuangan global. Adopsi globalnya terus tumbuh; sudah lebih dari 170 juta pengguna memegang stablecoin, sekitar 2% populasi dunia, tersebar di lebih dari 80 negara dan wilayah.

2.2 Motivasi Pemerintah terhadap Intervensi Regulasi

Pemerintah di seluruh dunia semakin aktif turun tangan mengatur stablecoin. Motivasinya tak sekadar mencegah risiko keuangan, tapi juga menyangkut kepentingan nasional strategis seperti kedaulatan moneter, keamanan finansial, kontrol arus modal lintas negara, serta menjaga kepercayaan mata uang fiat.

- Menghindari Risiko Sistemik Keuangan: Menghindari kehilangan kendali atas stablecoin yang dapat mengganggu sistem pembayaran dan pasar modal, serta menekan risiko efek domino seperti krisis shadow banking 2008.

- Menjaga Kedaulatan Moneter dan Tatanan Keuangan: Mencegah stablecoin swasta menggantikan mata uang fiat dalam sirkulasi domestik yang dapat melemahkan kendali bank sentral atas kebijakan moneter dan sistem pembayaran.

- Memerangi Arus Modal Lintas Negara Ilegal: Stablecoin bisa melewati sistem seperti SWIFT, sehingga membuka celah pencucian uang, penghindaran pajak, hingga pelarian dari sanksi.

- Menyeimbangkan Dominasi Stablecoin USD: Amerika Serikat aktif mendorong USDT/USDC sebagai “dolar on-chain”. Negara lain membendung pengaruh ini lewat stablecoin berbasis mata uang lokal (HKD, EUR, RMB) via legislasi.

- Menopang Kredibilitas Mata Uang Fiat & Obligasi Negara: Pada 2025, kapitalisasi stablecoin USD melebihi USD 260 miliar, dengan Surat Utang AS mewakili 60–80% aset cadangan. Permintaan cadangan stablecoin kini menopang pasar obligasi AS dan memperkuat kredibilitas dolar.

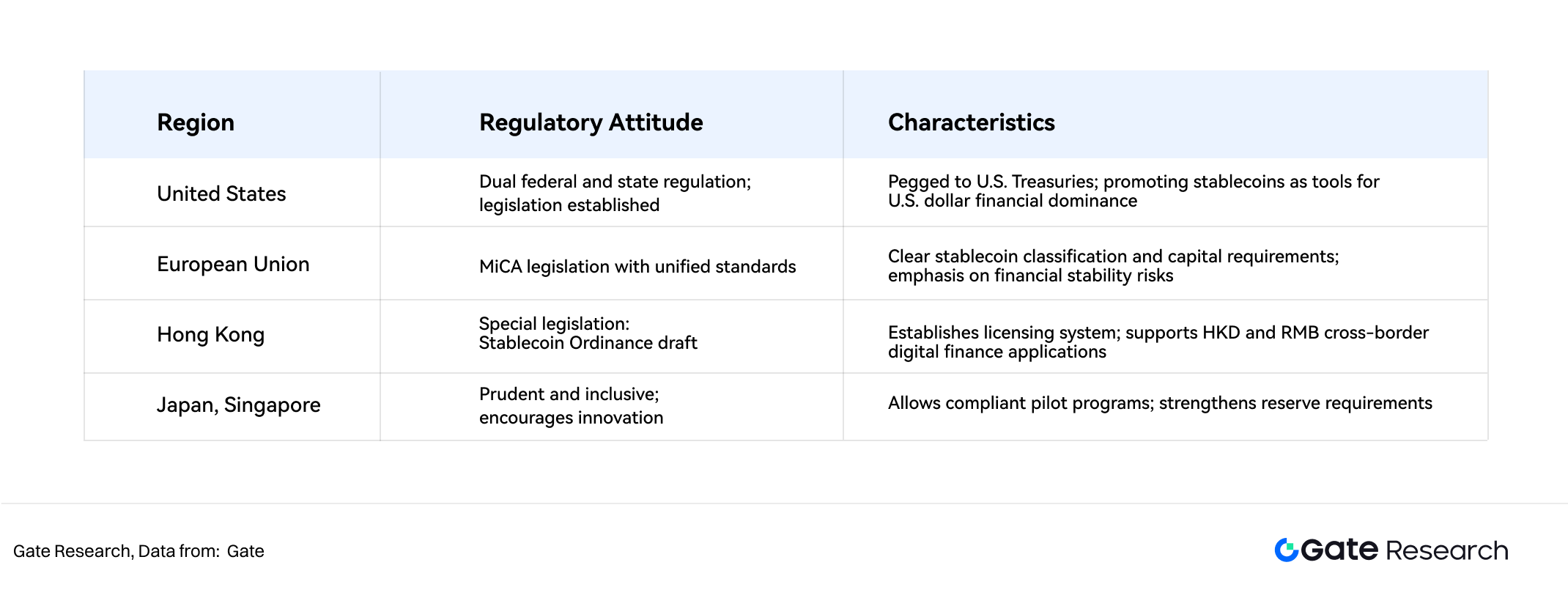

Karena itu, Amerika Serikat, Hong Kong, dan Uni Eropa telah menerapkan kerangka regulasi sistematis, menandakan permulaan era pengawasan ketat dan kepatuhan stabil di industri stablecoin.

Perkembangan Regulasi Stablecoin di Negara Ekonomi Global Utama

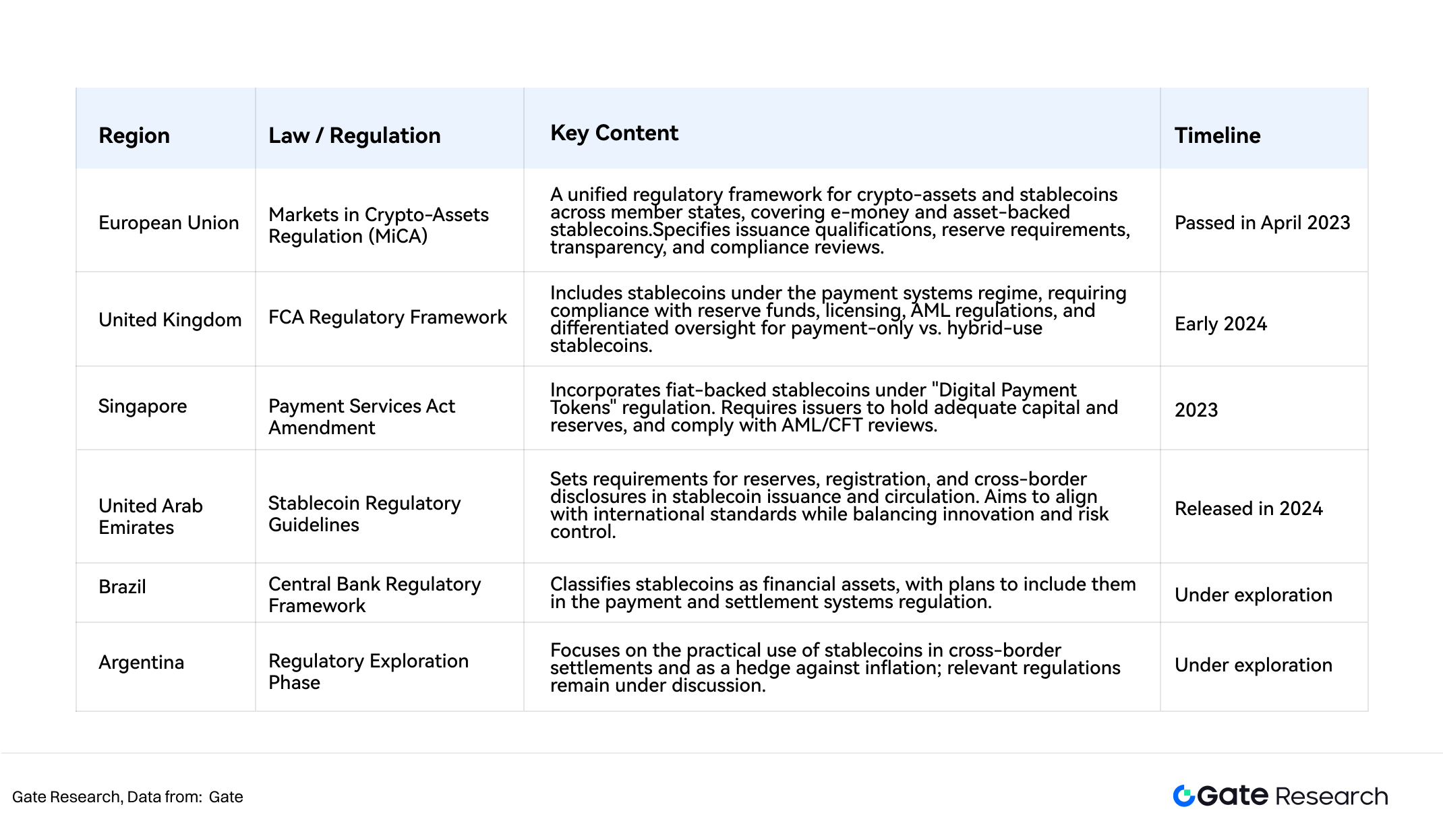

Sejak 2022, sejalan dengan pesatnya perluasan stablecoin secara global, banyak negara menerbitkan regulasi untuk memperkuat pengawasan.

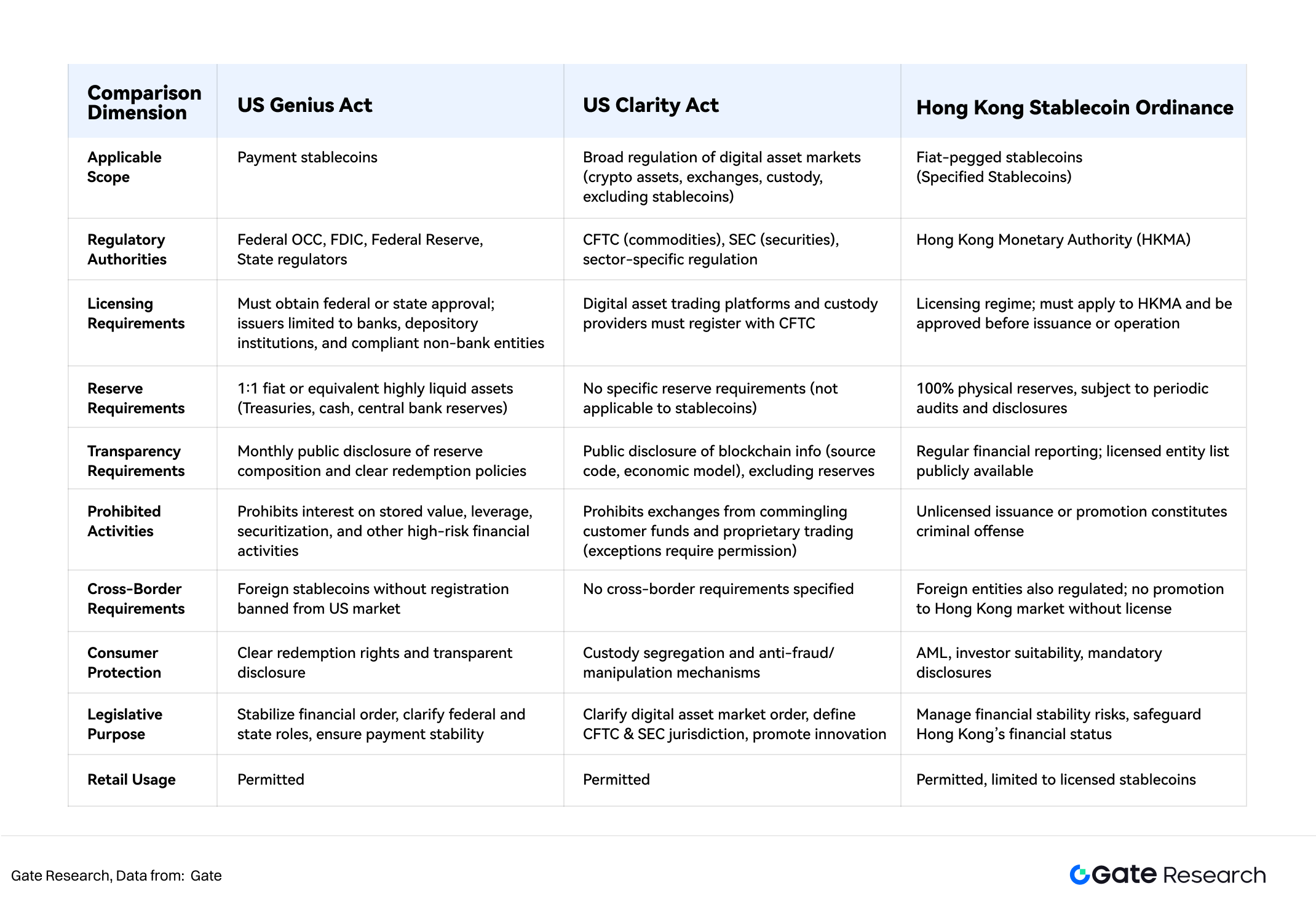

3.1 Amerika Serikat: Genius Act dan Clarity Act

Genius Act (Guiding and Establishing National Innovation for U.S. Stablecoins Act) disahkan Senat pada 17 Juni 2025, diterima DPR pada 17 Juli 2025 dengan suara 308–122, dan ditandatangani Presiden Trump pada 18 Juli 2025. Ini adalah tonggak pertama lahirnya kerangka regulasi federal terpadu untuk penerbitan stablecoin di AS. Poin utamanya:

- Model Regulasi: Sistem federal-negara bagian ganda, dengan Office of the Comptroller of the Currency (OCC) sebagai otoritas lisensi utama.

- Penerbit: Hanya bank, institusi penyimpanan, dan institusi keuangan non-bank tertentu yang telah disetujui.

- Cadangan Wajib: Harus memiliki cadangan fiat 1:1, didukung obligasi pemerintah AS atau tunai, demi memastikan kapasitas penebusan stablecoin.

- Kewajiban Transparansi: Audit bulanan, keterbukaan informasi publik, serta kepatuhan pada uji anti-pencucian uang (AML).

- Pembatasan Bisnis: Dilarang memberi bunga atas dana penyimpanan, maupun melakukan leverage, sekuritisasi, atau aktivitas serupa untuk mencegah risiko sistemik.

- Pembatasan Lintas Negara: Stablecoin asing tak berizin dilarang masuk pasar AS untuk memperkuat firewall pasar keuangan domestik.

Di hari sama, Clarity Act (Digital Asset Market Clarity Act) disahkan DPR dan diajukan ke Senat guna memperjelas pembagian peran SEC dan CFTC di pasar aset digital, termasuk bursa, derivatif kripto, DeFi, dan lainnya.

3.2 Hong Kong: Stablecoin Ordinance

Dewan Legislatif Hong Kong mengesahkan Stablecoin Ordinance pada 21 Mei 2025, berlaku efektif 1 Agustus 2025. Poin-poin utama:

- Sistem Perizinan: Semua aktivitas penerbitan, penjualan, pemasaran, serta aktivitas stablecoin wajib izin Hong Kong Monetary Authority (HKMA).

- Ruang Lingkup: Fokus stablecoin berbasis fiat; token yang hanya dipatok kripto dikecualikan.

- Modal Minimum: Minimum modal HKD 25 juta dan sistem manajemen risiko serta kendali internal yang efektif.

- Cadangan Wajib: Dukungan 100% aset fisik atau likuid setara, dengan audit dan keterbukaan rutin.

- AML dan Perlindungan Konsumen: Standar AML/CFT ketat serta persyaratan kecocokan investor.

- Penegakan: Bisnis stablecoin tanpa izin dianggap tindak pidana dan dapat dihukum penjara serta denda.

3.3 Perkembangan di Wilayah Lain

Di luar Amerika Serikat dan Hong Kong, ekonomi utama dunia juga tengah menyusun kerangka regulasi stablecoin yang bertahap, hati-hati, dan semakin ketat.

Sebagian besar negara berfokus pada stablecoin beragunan aset, dengan menyingkirkan stablecoin algoritmik yang dinilai berisiko tinggi, sehingga ruang pengembangannya makin terbatas. Hong Kong bahkan hanya mengakui stablecoin fiat dan melarang stablecoin kripto, semakin memperkuat dominasi stablecoin beragunan fiat.

Meski pendekatan setiap negara beragam, prinsip-prinsip utama regulasi global tetap menyoroti keterbukaan cadangan, pemeriksaan anti-pencucian uang (AML), perlindungan konsumen, serta stabilitas keuangan. Aturan stablecoin kini makin terintegrasi dalam sistem regulasi aset digital dan keuangan di masing-masing negara.

4. Pembentukan Ulang Tatanan Keuangan Stablecoin di Tengah Rivalitas Kekuatan Besar

4.1 Kompetisi Kedaulatan Finansial di Balik Stablecoin

Lebih dari 90% kapitalisasi stablecoin global berada di dolar AS. USDT dan USDC kini menjadi standar utama di bursa global, platform DeFi, hingga pembayaran lintas negara. Fakta ini memperpanjang dominasi dolar AS dari keuangan tradisional ke digital, sekaligus memperbesar pengaruh AS di ekosistem finansial digital melalui stablecoin.

Genius Act dan regulasi terkait mewajibkan stablecoin USD didukung aset berkualitas seperti obligasi pemerintah dan surat utang jangka pendek AS, semakin mempererat relasi stablecoin dengan aset inti keuangan Amerika. Pola dua-jangkar “stablecoin–obligasi AS” ini, lewat kepemilikan surat utang negara oleh penerbit stablecoin, menciptakan permintaan pembelian berkelanjutan yang menunjang supremasi dolar di sistem keuangan global. Skema ini membangun “relasi pembelian implisit” antara stablecoin dan aset AS, memperkuat fondasi hegemoni keuangan Amerika di tingkat dunia.

Penyebaran stablecoin USD mendorong “dolarisasi on-chain” di banyak negara berkembang dan berinflasi tinggi, sehingga menggerus penggunaan mata uang lokal dan merusak kedaulatan keuangan. Di wilayah seperti Argentina, Turki, dan Rusia, USDT digunakan untuk lindung aset dan pembayaran lintas negara. Literatur akademik menyebut fenomena ini sebagai infiltrasi digital AS ke negara-negara berfinansial lemah lewat stablecoin, sehingga kebijakan moneter mereka makin tergerus.

Di sisi lain, kemajuan regulasi stablecoin euro maupun HKD memperlihatkan upaya negara-negara menyeimbangkan dampak stablecoin USD melalui digitalisasi mata uang lokal dan legislasi stablecoin. Babak baru kompetisi moneter telah beralih dari sistem tradisional ke ekosistem on-chain.

4.2 Kompetisi Infrastruktur Finansial Generasi Baru

Saat ini stablecoin tidak hanya sebagai alat pembayaran dan perdagangan, melainkan mulai menjadi komponen utama infrastruktur pembayaran dan penyelesaian (settlement) lintas negara generasi selanjutnya. Berbeda dengan sistem SWIFT, stablecoin menawarkan settlement instan, biaya rendah, dan sifat desentralisasi. Amerika Serikat berambisi mengulangi dominasi SWIFT di ekosistem on-chain lewat stablecoin USD, membawa pembayaran, settlement, hingga layanan kustodian global ke bawah pengawasan regulasinya.

Hong Kong, Singapura, dan pusat keuangan internasional lain memanfaatkan kebijakan untuk mengintegrasikan infrastruktur keuangan lokal dengan stablecoin fiat, guna menegaskan peran strategis mereka di ekosistem keuangan digital global.

4.3 Kompetisi Kuasa Harga pada Aset Digital

Di pasar aset digital, stablecoin kini bertindak sebagai media transaksi sekaligus instrumen baru yang membentuk kuasa harga pada ekosistem digital. USDT dan USDC mendominasi pasangan trading utama kripto dan menjadi acuan likuiditas serta harga on-chain. Fluktuasi suplai stablecoin berdampak langsung ke volatilitas dan risk appetite pasar.

Melewati legislasi stablecoin, Amerika Serikat memperkuat kendali likuiditas dan kuasa harga di pasar aset digital, serta posisi sentral dolar di pasar modal dunia. Sementara itu, Hong Kong, Uni Eropa, dan negara lain mendorong stablecoin fiat lokal guna memperbesar pengaruh dan daya tawar di ekonomi digital global.

5. Risiko dan Tantangan

Risiko stablecoin muncul baik dari sisi sistemik pada mekanisme penjagaan nilai, maupun dari sisi regulasi dan kepatuhan eksternal.

5.1 Mengurangi Risiko Sistemik

Stabilitas harga stablecoin sangat bergantung pada kestabilan aset agunan. Risiko sistemik terbesar muncul dari volatilitas harga agunan yang bisa membuat nilai stablecoin terlepas dari target awalnya.

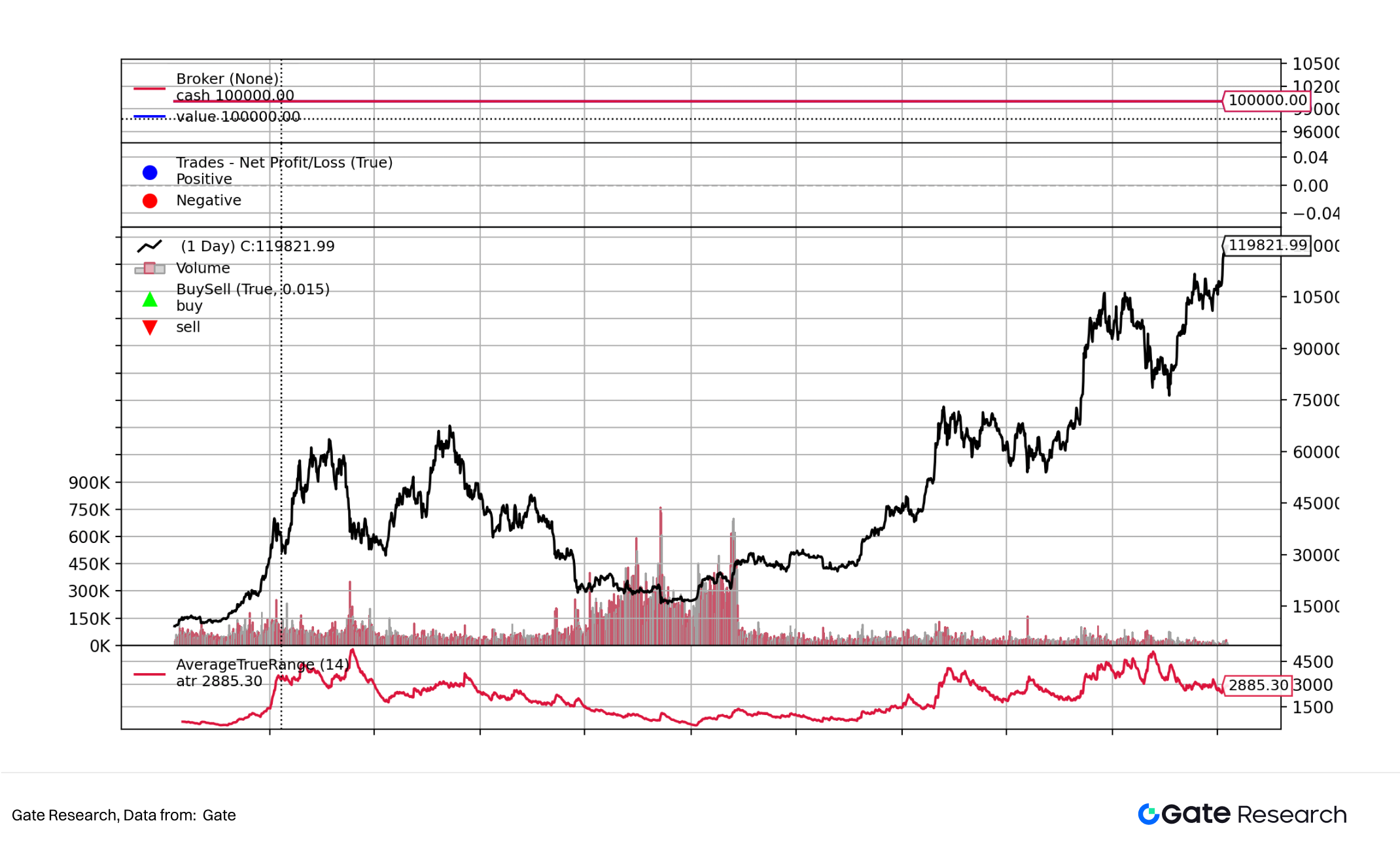

Studi kasus, stablecoin pertama BitUSD (2014) gagal menjaga rasio 1:1 dengan dolar AS pada 2018 akibat agunan BitShares yang sangat volatil dan minim jaminan kredibel.

Pada tahun yang sama, DAI besutan MakerDAO mengandalkan over-collateralization dan sistem likuidasi, namun tetap tidak mampu meningkatkan efisiensi modal dan rentan terhadap fluktuasi harga agunan. Stabilitas stablecoin fiat pun tak absolut.

Misal, pada Maret 2023, runtuhnya Silicon Valley Bank (SVB), Signature Bank, dan Silvergate Bank AS menyebabkan nilai USDC dan DAI sempat terlepas dari patokan. Mengacu laporan penerbit USDC (Circle), $3,3 miliar cadangan USDC ada di SVB, hingga harga USDC anjlok 12% dalam sehari.

Nilai DAI pun goyah karena lebih dari 50% cadangannya tertaut ke USDC dan instrumen terkait. Kondisi membaik setelah The Fed menjamin dana deposan sehingga USDC dan DAI kembali stabil. Setelahnya, USDC memindahkan cadangan tunai ke BNY Mellon, sedangkan DAI mendiversifikasi cadangan pada stablecoin lain serta meningkatkan eksposur ke aset dunia nyata (RWA).

Kejadian de-pegging ini jadi peringatan bahwa penerbit stablecoin harus mendiversifikasi alokasi aset untuk mitigating risiko sistemik.

5.2 Kontradiksi terhadap Prinsip Desentralisasi

Walaupun stablecoin mempercepat adopsi kripto dan menggaet regulator, model stablecoin utama (misal USDT, USDC) tetap bergantung pada entitas sentral dan aset fiat, sehingga bertentangan dengan prinsip desentralisasi dan resistensi sensor blockchain.

Beberapa analis menyebut stablecoin fiat tak ubahnya “representasi on-chain” mata uang fiat konvensional, mempererat ketergantungan pada sistem lama (dolar dan bank). Dengan demikian, muncul “pusat terpusat berbalut desentralisasi” yang mendistorsi cita-cita awal kripto.

Ketergantungan pada sentral ini membuat stablecoin rawan risiko kredit penerbit atau kustodian. Dalam kasus ekstrem (tekanan regulator atau sensor), stablecoin bisa dibekukan atau dimanipulasi—bertentangan dengan prinsip permissionless dan immutability blockchain.

5.3 Tantangan Regulasi Lintas Negara

Secara global, stablecoin digunakan lintas yurisdiksi, melibatkan arus modal dan data melampaui batas negara, dengan perbedaan besar dalam definisi, regulasi, dan persyaratan kepatuhan antara satu negara dan lainnya.

Ketimpangan regulasi antarnegara menimbulkan ketidakpastian hukum dan risiko tinggi dalam penggunaan stablecoin lintas batas, settlement, serta kepatuhan. Hal ini dengan mudah memunculkan arbitrase dan celah kepatuhan, sehingga mempersulit adopsi stablecoin secara internasional.

5.4 Potensi Risiko Sanksi Keuangan

Di tengah sengketa geopolitik yang memanas, stablecoin terancam dijadikan alat sanksi keuangan. Lewat kontrol pada stablecoin USD, Amerika Serikat bisa memonitor arus dan penggunaan dana on-chain, bahkan membekukan aset dan memblokir transaksi pihak tertentu.

Menurut Alexander Baker, stablecoin kini telah menjadi “perpanjangan on-chain dolar AS” dan kemungkinan akan menjadi alat weaponisasi keuangan seperti SWIFT. Untuk negara berkembang dan proyek keuangan on-chain, risiko politik dan kepatuhan pun kian tinggi, mendorong tren de-dolarisasi dan pengembangan stablecoin regional berbasis mata uang lokal.

Kesimpulan

Pertumbuhan stablecoin merefleksikan transformasi tatanan moneter di era keuangan digital. Sejak awal, stablecoin telah menembus sektor pembayaran, perdagangan, hingga cadangan aset. Dengan efisiensi, biaya rendah, serta sifat yang programmable, stablecoin kini menjadi penghubung utama antara keuangan tradisional dan ekonomi digital. Stablecoin telah menjelma infrastruktur inti pasar kripto dan mempengaruhi lanskap keuangan dunia—mendapat perhatian khusus dari regulator dan pembuat kebijakan moneter global.

Di balik pertumbuhan stablecoin, terdapat perebutan kedaulatan moneter dan dominasi keuangan. Dominasi stablecoin USD mempertegas supremasi dolar di dunia on-chain, dan keterkaitan cadangan stablecoin dengan obligasi pemerintah AS menjadikannya perluasan strategi keuangan Amerika. Negara berkembang dan ekonomi utama lain kini berupaya mengimbangi pengaruh stablecoin USD dengan mengembangkan stablecoin lokal, mengatur aset digital, dan membangun sistem pembayaran lintas negara guna mendorong diversifikasi dan digitalisasi mata uang. Legislasi stablecoin menjadi variabel kunci dalam pembentukan ulang tatanan keuangan internasional—mencerminkan kepentingan nasional dan distribusi ulang kekuatan finansial global.

Kendati demikian, masa depan stablecoin masih diliputi ketidakpastian. Risiko sistemik mekanisme penjagaan nilai dan struktur cadangan sulit diatasi dalam waktu singkat, sehingga potensi krisis kepercayaan dan volatilitas selalu mengintai. Regulasi global pun belum seragam; koordinasi lintas-negara dan aspek hukum menghadapi tantangan besar sehingga stablecoin terus berada di wilayah abu-abu kepatuhan. Isu sentralisasi penerbitan dan weaponisasi keuangan juga menciptakan ketegangan dengan prinsip desentralisasi blockchain. Menemukan keseimbangan antara kepatuhan dan otonomi teknologi tetap jadi tantangan inti industri.

Kedepannya, stablecoin akan memainkan peran kian sentral dalam infrastruktur keuangan, persaingan moneter, hingga sistem penyelesaian internasional. Perkembangannya bukan sekadar integrasi DeFi dengan aset dunia nyata, tetapi juga pembentukan tatanan keuangan global baru dan redistribusi kekuasaan dalam sistem moneter internasional.

Referensi

- Gate, https://www.gate.com/zh/price

- Sky, https://sky.money/

- Tether, https://assets.ctfassets.net/vyse88cgwfbl/1LdSmP3HBynDxm6wvkDSsL/c4bcbd1f6fc18a0e8b3a12444ac8ae97/ISAE3000R-_Opinion_Tether_International_Financial_Figures___Reserves_Report_31.03.2025_RC187322025BD0040.pdf

- Deltec, https://www.deltecbank.com/news-and-insights/the-history-of-stablecoins/

- Tether, https://tether.to/en/

- DeFiLlama, https://defillama.com/stablecoin/dai

- CSPengyuan, https://www.cspengyuan.com/pengyuancmscn/credit-research/macro-research

- rwa.xyz, https://app.rwa.xyz/stablecoins?utm_source=substack&utm_medium=email

- Swift, https://www.swift.com/about-us/legal/document-centre

- Congress, https://www.congress.gov/bill/119th-congress/senate-bill/394/text

- Whitehouse, https://www.whitehouse.gov/fact-sheets/2025/07/fact-sheet-president-donald-j-trump-signs-genius-act-into-law/

Gate Research adalah platform riset blockchain dan cryptocurrency yang menyajikan konten mendalam untuk pembaca profesional, mencakup analisis teknikal, insight pasar, riset industri, prediksi tren, hingga analisis kebijakan makroekonomi.

Disclaimer

Investasi di pasar cryptocurrency mengandung risiko tinggi. Pengguna harus melakukan riset mandiri dan memahami karakteristik aset serta produk sebelum mengambil keputusan investasi apa pun. Gate.io tidak bertanggung jawab atas segala kerugian atau kerusakan akibat aktivitas investasi tersebut.